El nuevo CEO de HSBC Argentina apuesta a la recomposición del crédito para así incentivar el consumo postergado por la falta de otras herramientas.

El nuevo CEO del HSBC Argentina, Juan Marotta, arribó desde México en noviembre y mantiene el rol de director de la Banca de Empresas para América Latina que desempeña desde 2015. Comenzó su carrera en el banco en 1998 ocupando diversos roles regionales y globales. Hoy aporta su visión de la situación del país y los desafíos por delante tanto para el sector como para esta nueva plaza en la cual le toca asentarse.

¿Cómo encontró el sistema financiero local?

Me encontré con un sistema sólido. Veníamos de una volatilidad muy grande y de una corrida de los depósitos en dólares que fue muy elevada. Vimos salir del sistema depósitos en dólares en un 30% o 40% en un período muy corto de tiempo. A raíz de las crisis pasadas y la normativa impuesta, el regulador hizo que las entidades se comporten de forma sólida. Veo un sistema financiero para 2020 con expectativas creadas alrededor del nuevo rumbo de la economía y la definición de la renegociación de la deuda.

¿La Argentina está relegada frente a otros países de la región en lo que refiere a lo financieró

Cuando se observa el nivel de endeudamiento del sector privado de Argentina y se lo compara con otros mercados emergentes, para no irnos a valores elevados de mercados desarrollados, la Argentina tiene todo por crecer. Quedó muy chiquito en ratios que comparan deuda contra producto, y es un país que tampoco tiene un mercado de capitales desarrollado. Tiene por crecer por donde se lo mire. Y todo tiene una explicación. La pregunta es: ¿por qué somos tan pequeños? Creo que la explicación también está asociada a las volatilidades del país que generó un nivel de tasas de interés elevado en el presente con tasas positivas que llegaron a ser de dos dígitos. Una normalización de las variables económicas puede propiciar un ambiente más para que se pueda sembrar esta oportunidad.

La plaza financiera local está muy reducida, incluyendo la Bolsa. ¿Es así?

El mercado de capitales de Argentina hay que rearmarlo por completo. Y las empresas deben tener opciones de financiamiento, no solo la opción bancaria sino distintos tipos de emisión de deuda, operaciones de mercado local e internacional. Hoy está todo muy restringido.

¿Las empresas y las familias argentinas están muy endeudadas?

No. Los ratios de endeudamiento son muy bajos. En general en todo el sector privado, empresas y familias, el mal común es el mismo. La volatilidad de la economía que lleva a tener una política monetaria que, a su vez, lleva a tasas altísimas y un desincentivo brutal al endeudamiento.

¿La base pasa por reducir de arranque la inflacióñ

El año pasado se terminó con una inflación elevada, la mayor en un par de décadas. El plan que está elaborando el Gobierno debería tender a reducir la inflación de forma sostenida, sin un proyecto que genere un overshooting de un día para el otro o un ajuste. Debería ser un plan macro-económico que genere una conversión de los precios internos de la economía en el cual está la tasa de interés, a valores más aceptables.

¿Hubo crecimiento de la morá

Creo que todo está relacionado con este proceso de desendeudamiento de las empresas y las familias. Estas fueron cautas a la hora de tomar o cancelar créditos en el pasado. Estamos en valores muy razonables de “non performing loans”, y diría estables en la situación del país en la cual estamos, con una caída del producto de la magnitud que vimos. Sí hubo algunos casos puntuales de empresas que tuvieron inconvenientes económicos y otros financieros, pero son casos más aislados. Hubo problemas puntuales en alguna cadena de suministro pero nada masivo.

¿Es de esperar entonces que baje la inflación, que bajen tasas y que recién allí pueda crecer el crédito a privados?

Creo que el Ministerio de Economía está elaborando una estrategia para estabilizar primero la deuda. Darle una solución principalmente a la denominada en dólares bajo ley extranjera, y en base a eso poder elaborar planes posteriores. Pero se puede vislumbrar un ajuste de precios internos de la economía a valores más razonables con tasas que se vayan acercando a un dígito en términos reales convergiendo a un valor de estabilidad de largo plazo. Incluso en estos períodos iniciales empieza a darse cierta demanda cuando las tendencias comienzan a transitar el camino correcto. La evolución del crédito en Argentina es más rápida, con relación a otros países, cuando se corta o cuando regresa. Creo que con las variables correctas va a haber una demanda adecuada porque también hay mucho consumo postergado por la falta de otro tipo de herramientas financieras.

¿Cómo ve el surgimiento de las fintech?

Hablemos de la tecnología en general. El grado de cambio fue muy rápido, en los últimos años en particular, muy brutal e indiscutible. Por eso, las empresas tienen que ir adaptando su ritmo de innovación para acompañar el cambio tecnológico de sus clientes. A su vez, con invenciones propias, ir creando mercados. Muchas veces discutimos en el banco, globalmente, el rol de estas compañías tecnológicas o digitales y el papel que juega el banco. Ahí estamos viendo oportunidades de tener tecnologías propias y digitales. HSBC es líder global en “transactional banking”, y estamos invirtiendo mucho dinero para rearmar esas plataformas en las cuales hoy ya somos líderes,cada vez más orientadas a las nuevas necesidades del cliente. Hoy lo que nos pasa es que los dueños o CEO o CFO de las compañías en su mundo personal van modificando la forma que interactúan con los Uber y Waze de este mundo y quieren replicar ello en sus negocios. Por eso, el banco tiene una decisión de inversión en tecnología que no se modificó. Estamos reemplazando tecnología vieja por nuevas tecnologías para tener un “digital journey” completo para el cliente. Esa es la clave.

¿Qué diferencias observa entre México y Argentiná

La economía mexicana en los últimos diez años se comportó como una economía desarrollada con un crecimiento constante por encima del 2% anual y una moneda relativamente estable frente a las variaciones del entorno político, con las tensiones con Estados Unidos. México tiene la moneda más operada de mercados emergentes. El mercado financiero de México está muy desarrollado. Es difícil la comparación dado que en Argentina el sistema bancario es solo transaccional.

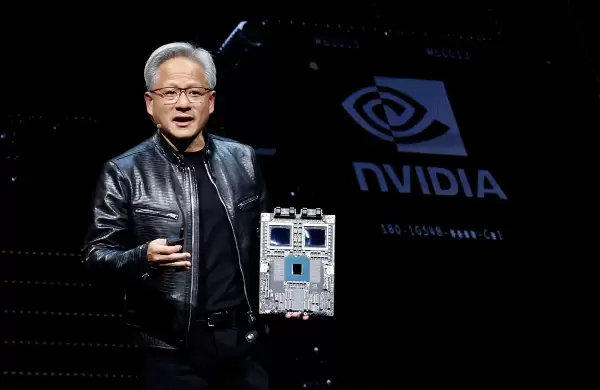

JUAN MAROTTA

CEO DE HSBC ARGENTINA

Es economista y posee un MBA de la Universidad del CEMA. Comenzó su carrera en el banco en 1998 ocupando diversos roles regionales y globales en la Banca de Empresas, de Individuos, Seguros y Riesgos.

Por Guillermo Laborda