Con la reglamentación de la ley 27676 de Alivio Fiscal para Pequeños Contribuyentes y Autónomos publicada en el Boletín Oficial el pasado 5 de julio, están todas las condiciones dadas para avanzar en el proceso de recategorización semestral de los monotributistas. A continuación, las preguntas y respuestas para aclarar dudas y tener en cuenta de las últimas modificaciones.

¿Qué es la recategorización semestral de monotributo?

La recategorización consiste en la evaluación de la actividad de los últimos 12 meses para determinar si deben mantener la categoría en la que se encuentran o modificarla. Cuando los distintos parámetros analizados superan o son inferiores a los de la categoría vigente corresponde realizar la recategorización.

Las recategorizaciones se dan en los meses de enero y Julio y se analizan los últimos 12 meses de actividad.

La ley 24977 en su artículo 9° estipula lo siguiente: A la finalización de cada semestre calendario, el pequeño contribuyente deberá calcular los ingresos brutos acumulados, la energía eléctrica consumida y los alquileres devengados en los doce (12) meses inmediatos anteriores, así como la superficie afectada a la actividad en ese momento. Cuando dichos parámetros superen o sean inferiores a los límites de su categoría, quedará encuadrado en la categoría que le corresponda a partir del segundo mes inmediato siguiente al último mes del semestre respectivo.

¿Cuáles son los parámetros a tener en cuenta en la recategorización?

Como indica el mencionado artículo 9°, hay que hacer un análisis de lo actuado en los últimos 12 meses de:

- La facturación

- La superficie afectada a la actividad

- La energía eléctrica consumida

- Los Alquileres devengados.

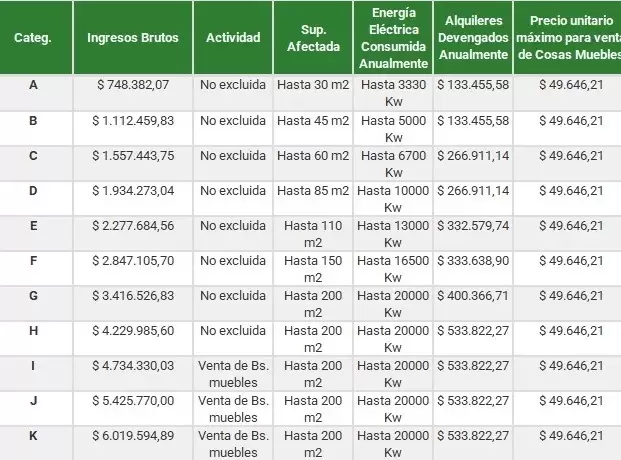

El total de los valores que nos arroje cada parámetro, habrá de compararse con la tabla de AFIP, recientemente actualizada por la Ley de Alivio Fiscal (se puede consultar ingresando aquí: https://www.afip.gob.ar/monotributo/categorias.asp ), y recategorizarse a la categoría que corresponda según el parámetro más alto.

Con la mencionada ley de Alivio Fiscal para Monotributistas, se actualiza el parámetro de la facturación elevándose en un 60,53% el monto tope de las primeras tres categorías del monotributo (A,B y C), en un 44,82% para la D; y en un 29,12% para del resto.

Pero a tener en cuenta que el resto de los parámetros no se actualizó.

¿Y si según el análisis corresponde que me quede en la misma categoría en que estoy?

No haces nada. Pasado el plazo de recategorización, la AFIP entenderá que al no hacer ninguna acción en el “Portal Monotributo”, te mantenes en los parámetros correspondientes a la misma categoría.

¿Hasta cuándo hay tiempo para recategorizarse?

A través de la reglamentación de la Ley 27676, en forma excepcional, el plazo para hacer la recategorización semestral del monotributo estará habilitado entre el 11 y el 29 de julio.

¿Cuándo ingreso la nueva cuota mensual?

La AFIP por este mes extendió el plazo para el ingreso de la cuota hasta el 27 de Julio, para dar tiempo a cumplir con la recategorización, y no ingresar cuotas de las categorías anteriores.

¿A que universo de monotributistas categoría A y B les corresponde la exención del componente impositivo?

La Ley de Alivio Fiscal prevé un beneficio para 1,7 millón de personas registradas en las categorías A y B. La exención del ingreso del componente impositivo regirá para todos aquellos monotributistas establecidos en dicha categoría salvo los que obtengan ingresos provenientes de:

a) Cargos públicos;

b) Trabajos ejecutados en relación de dependencia;

c) Jubilaciones, pensiones o retiros correspondientes a alguno de los regímenes nacionales o

provinciales;

d) El ejercicio de la dirección, administración y/o conducción de sociedades;

e) Prestaciones e inversiones financieras, compraventa de valores mobiliarios y de participaciones en las utilidades de cualquier sociedad en la medida que al adherir al Régimen Simplificado para Pequeños Contribuyentes (RS) o en cada oportunidad prevista en el artículo 9° del presente anexo, tales ingresos correspondientes a los doce (12) meses inmediatos anteriores, no superen el monto máximo de ingresos brutos que se establece en el primer párrafo del artículo 8° para la categoría A, vigente al mes de adhesión o en las referidas oportunidades;

f) Locación de bienes muebles o inmuebles.

¿Qué debo hacer si soy de la categoría A y B y me corresponde la exención del componente impositivo?

En principio nada. Según la RG 5226/2022 que reglamente la Ley 27676 de Alivio Fiscal, a los efectos de otorgar la exención la AFIP verificará por sistema el cumplimiento de las condiciones exigidas de conformidad con los datos obrantes en sus bases informáticas al 30 de junio de 2022 y, en caso de corresponder, encuadrará a los beneficiarios conforme se indica seguidamente:

-Categoría “A con exención – Venta de cosas muebles”

-Categoría “A con exención – Locación y/o prestación de servicios”

-Categoría “B con exención – Venta de cosas muebles”

-Categoría “B con exención – Locación y/o prestación de servicios”

Los contribuyentes podrán chequear esta categorización a partir del 11 de julio a través del servicio “Sistema Registral” o a través del “Portal Monotributo”, ambos disponible en la página de la AFIP ingresando con su respectiva clave fiscal.

Además, lo último de AFIP sobre Impuestos a las Ganancias

La AFIP dispuso un plazo especial de vencimiento de los impuestos a las Ganancias, sobre los Bienes Personales y Cedular. La decisión alcanza a aquellos contribuyentes alcanzados por la medida cautelar dictada por la justicia federal.

La medida obedece a la necesidad de otorgar certidumbre a las y los contribuyentes. Esto no implica una variación en la posición de la AFIP en relación con un avance indebido del Poder Judicial sobre potestades esenciales del Estado nacional, entre las que sobresale determinar tiempo y modo de pago de las obligaciones tributarias.

La Resolución General 5229/2022, que se publica este viernes en el Boletín Oficial, precisa que este plazo excepcional alcanza únicamente a los contribuyentes o responsables que se encuentren amparados por la medida cautelar dispuesta por la justicia federal.

Las fechas definidas de manera excepcional para presentar la declaración jurada son:

-CUIT terminados en 0, 1, 2, 3 y 4 el 13 de julio

-CUIT terminados en 5, 6, 7, 8 y 9 el 14 de julio

La fecha de pago es la del día hábil siguiente del vencimiento de la declaración jurada

Las personas alcanzadas son los profesionales matriculados en diversos Consejos Profesionales de Ciencias Económicas de jurisdicciones de todo el país que intervengan como representantes de clientes que les hayan delegado formalmente el acceso a los servicios de la AFIP, así como también que realicen su labor profesional en la modalidad de asesoramiento tributario.

Más allá de la decisión judicial, un elevado porcentaje de contribuyentes ya cumplió con sus obligaciones y presentó sus declaraciones juradas en los vencimientos que operaron entre el 23 y el 27 de junio.

*Por Juan Manuel Rodríguez, de NA.