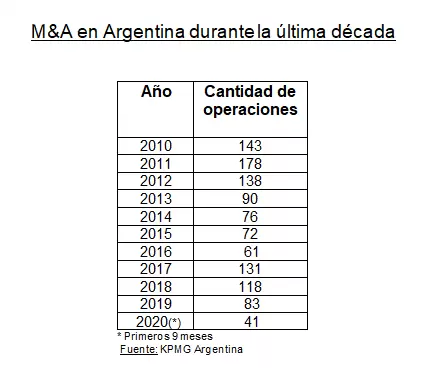

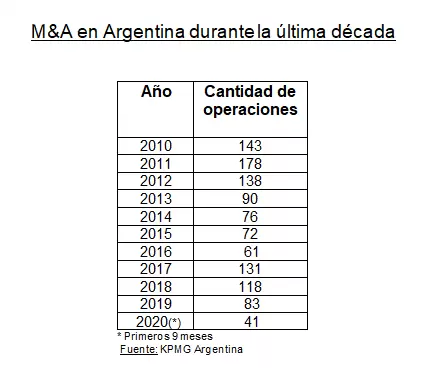

Un informe acerca de la evolución de las operaciones de fusiones y adquisiciones de empresas (M&A) en la Argentina, elaborado por KPMG, arrojó que entre el segundo trimestre del año y el tercero se registró una suba en la cantidad de transacciones, pasando de 10 a 16 (10 compradores o inversores locales y 6 internacionales). Pero en comparación a igual período de 2019, las M&A continúan bajando, pasando de 26 a 16, lo que representa una caída interanual del 38%.

Si bien el volumen de actividad se mantiene en caída, el mercado argentino mostró un rebote respecto del trimestre anterior impulsado por transacciones en el sector tecnología. Las perspectivas a futuro estarán determinadas por grupos locales que puedan atravesar dificultades financieras, o grupos internacionales que decidan desinvertir y transferir el riesgo de operar en el país. No obstante ello, se espera que se mantengan las operaciones en negocios de tecnología. Con relación a los sectores donde se produjeron las transacciones en este tercer trimestre del año figuran Tecnología, Medios y Telecomunicaciones (5), Consumo (4), Agronegocios (2), Ciencia y Salud (2) y Quimica, Industria y otros (2); y Servicios Financieros (1).

Luego de que el volumen de actividad de M&A sufriera un fuerte freno en el segundo trimestre del año, en el contexto de la crisis local, sumado a la pandemia y la cuarentena impuesta por el gobierno, algunas de las transacciones que se venían negociando y que habían sido puestas en pausa pudieron ser reencausadas, en muchos casos en un formato de negociación virtual.

“Esta nueva realidad también produjo el surgimiento de nuevos ganadores y el consecuente interés de los inversores en sectores que se espera sobresalgan en un mundo más virtual. En este sentido, a partir del mes de agosto se vio un repunte de las transacciones en Tecnología, sector que se destacó como el de mayor actividad del trimestre. Private Equities e inversores financieros volvieron a tener participación durante el trimestre, si bien las transacciones fueron puntuales o de oportunidad”, afirma Federico Díaz Ascuénaga, director a cargo del departamento de M&A en KPMG Argentina.

Latinoamérica y el mundo muestran un comportamiento similar, mostrando una recuperación respecto del trimestre anterior, pero aún en un volumen de actividad muy bajo. A nivel global, la característica sobresaliente es el récord de “super deals”, es decir transacciones mayores a US$ 5.000 millones que crecieron 260% interanual, en un contexto de caída en el número de transacciones.

Por último, entre los drivers de la actividad de M&A se espera que continúen siendo: compañías internacionales que desinvierten en el país o cambian el modelo de negocio transfiriendo el riesgo a compañías locales con mayor flexibilidad, transacciones vinculadas a situaciones de estrés financiero y operaciones en sectores ganadores, como por ejemplo el tecnológico.

En relación con las expectativas de mediano plazo y de acuerdo con el CEO Outlook 2020 realizado por KPMG, en el que se consultó a 50 CEOs de Argentina sobre las estrategias para alcanzar los objetivos de crecimiento en los próximos tres años, se considera que las fusiones y adquisiciones son la principal estrategia a implementar para cumplir tal meta (34%).