Ernesto Allaria, presidente del Merval, anticipa cómo será BYMA y por qué cree que los volúmenes pueden crecer 20 veces en un plazo de cinco años. El desafío de atraer a los unicornios argentinos.

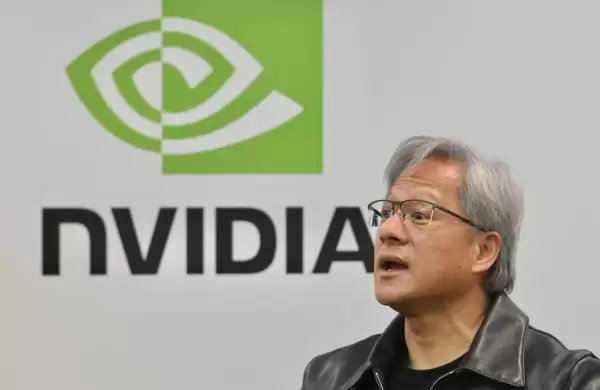

Es un lugar común pero, en el caso de Ernesto Allaria, hoy el presidente del Merval y futuro titular de BYMA (Bolsa y Mercados Argentinos), el mercado de capitales es un asunto de familia. Su abuelo fundó, hace 50 años, la agencia Allaria Ledesma, que es hasta hoy una de las sociedades de bolsa más reconocidas de la city. A los 18 años, empezó a operar en el mercado junto a su padre y, a los 32, se convirtió en uno de los directores más jóvenes del Mercado de Valores. Le tocó un momento duro: fines de 2001, cuando, después de conocer la expansión de los 90, el mercado de capitales local entró en el declive generalizado de una economía colapsada. Quince años más tarde, le toca presidir el Mercado de Valores en otro momento de inflexión: el de la reinserción de la Argentina en la comunidad financiera internacional. En ese contexto, y con la misión de recuperar el mercado de capitales en volumen, escala y profundidad para que no sólo las grandes sino también las pequeñas y medianas empresas obtengan buen financiamiento, Allaria lidera actualmente la integración de la Bolsa de Comercio y el Merval en BYMA.

¿Qué aporta esta fusióñ

En principio, aporta claridad para los ahorristas e inversores. A veces, se hace confuso explicar qué es la Bolsa y qué es el Merval. Ahora, el mercado es BYMA, Bolsas y Mercados Argentinos. El índice se va a seguir llamando Merval porque así es como se lo reconoce, localmente y en el extranjero. También aporta mayor seguridad, porque la nueva configuración es sinónimo de solvencia patrimonial, que es necesaria para la garantía de las operaciones. Y tecnología. Para los mercados, la tecnología es importantísima. BYMA contrató la misma plataforma que usa la Bolsa de Londres, que acepta hasta 700 órdenes por segundo; es cien veces más rápida. Con la actual plataforma, se pueden procesar entre 40.000 y 50.000 por día. Con esta plataforma, se va a poder procesar hasta un 1,5 millón.

Un potencial que excede por largo las necesidades reales del mercado local actual, dado su bajo volumen.

Sí, hoy, en los mejores días, hay entre 40 y 50 órdenes. Convengamos que apostamos al crecimiento del mercado. El cambio tecnológico va acompañado de otros factores, como elevar los estándares de gobierno corporativo. Se habla mucho en el mundo de esto y, en la Argentina, todavía estamos lejos. Tomamos como modelo cercano a Brasil, que creó un segmento llamado “Novo Mercado”; nosotros vamos a hacer lo mismo: en ese “nuevo mercado”, se exige un free float de 25% (N. de la R.: las empresas cotizantes deben tener el capital abierto en al menos ese porcentaje), que haya no menos de cinco directores y 20% de ellos independientes, que no haya acciones preferidas, sólo ordinarias, y se toman otras normas contables.

¿Cómo se implementan estas normas, tomadas de un país con un mercado de capitales igual al 30% de su PBI, en uno como el nuestro, que apenas araña el 10%?

Es cuestión de tiempo. El Novo Mercado de Brasil empezó en 2001 y hoy Brasil opera en equity US$ 2.000 millones diarios, y llegó a operar el doble. En la Argentina, ahora se operan US$ 20, US$ 25 millones. El año pasado, se operaban US$ 10 millones. Pero, para tener una idea, en 1994, Brasil y la Argentina tenían el mismo mercado de equity en tamaño. Son oportunidades que se pueden dar. Nosotros creemos que el volumen del mercado de equity puede crecer 20 veces, a niveles hoy unos US$ 400 millones.

¿En cuánto tiempo podría darse ese saltó

Eso depende de cómo evolucionan los cambios que iremos implementando nosotros y también en el país. Ahí volvemos a lo que hablamos siempre de las expectativas. Seguramente ese crecimiento requiere un tiempo de no menos de cinco años y es necesario que se hagan IPOs, que creo van a empezar a producirse a partir del año próximo, y eso va a dar mayor oferta. Es necesario que se hagan en el mercado local; hoy, el mercado está en el exterior. Hay muchas que cotizan en el exterior y que no cotizan acá, llámense Globant, Mercado Libre. Uno de nuestros objetivos es que coticen acá. Nosotros queremos repatriar el mercado. Y para eso va ayudar también la demanda, sobre la que tenemos fuertes expectativas.

¿De dónde va a surgir esa demandá

Confiamos en el blanqueo. Algunos analistas calculan US$ 80.000 millones; si el 15% de ese monto ingresa a la Argentina, va a ayudar muchísimo. Que se nos vuelva a calificar como mercado emergente produce automáticamente un rebalanceo de carteras entre los fondos y los números hablan de hasta US$ 7.000 millones que podrían ingresar. Ahí vamos a tener la demanda. Por eso, son importantes las dos cosas: por un lado, que vengan los fondos y, por otro, que las empresas salgan a cotizar.

Parece más difícil lo segundo. ¿Cómo se hace para atraerlas a que abran su capital?

Eso es cuestión de docencia y educación. Son la clave, sin duda. Queda en nosotros salir a hablar con las empresas, estamos incluso capacitando gente en esta área nueva de gobierno corporativo que estamos creando para salir a mostrarles a las empresas que, por lo menos, empieza a existir un mercado de capitales, apuntando a las grandes y medianas. Queda en nosotros y también en todos los demás participantes del mercado, que son los brokers y los bancos. En cuanto a lo que ahora llamamos “los unicornios”, es cuestión de mimarlos un poco y atraerlos al mercado. Muchos de ellos ya están en el mercado afuera, son una clase empresaria distinta y el mercado internacional está más acostumbrado a ellos que nosotros. Pero la realidad es que actualmente más del 90% del mercado de capitales de la Argentina está afuera, y esa es una situación que tenemos que dar vuelta.

¿Cómo se hacé

Trabajando en el mercado local, con todos los cambios que estamos impulsando. No se trata de acercar sólo a las empresas para cotizar. Hablamos de todo tipo de instrumentos: cheques de pago diferido, bonos o fideicomisoos. O los fondos cerrados que crea la ley de sinceramiento fiscal.

¿Cómo están funcionando esos fondos?

Es un instrumento prácticamente nuevo para la Argentina porque, aunque existían, no se usaban. Ahora, la ley de sinceramiento fiscal habla de fondos cerrados (N. de la R.: la ley de blanqueo exime del pago de multa a quienes exterioricen capital y lo inviertan en estos instrumentos) y se están haciendo algunos, sobre todo de real estate y energías renovables, algo también de agribusiness. Esos fondos van a cotizar para que los compre cualquier inversor. En Latinoamérica se usan mucho, sobre todo en Chile.

¿Qué desarrollo esperan de esos instrumentos?

Es difícil cuantificarlo ahora, dependerá en gran medida del éxito del blanqueo. No va a haber tantos fondos cerrados al principio, calculamos que habrá 15 ó 20 fondos. Ojalá al menos lleguemos a ese número; lo que es difícil saber es si la gente está educada como para invertir en esos instrumentos.

La apuesta de BYMA

El mercado de capitales argentino está subdesarrollado: representa apenas 10% del PBI y sólo 5% corresponde a títulos corporativos.

Esta cifra se contrapone con las de Brasil o Chile, donde el mercado de capitales es equivalente a 30% y 80% de su PBI respectivamente.

Dado su reducido tamaño a nivel local, el 90% del mercado de capitales argentino opera en el exterior ya que las grandes compañías cotizan en bolsas extranjeras pero no localmente.

El mercado de acciones argentino opera actualmente US$ 20 millones diarios. Es el doble de lo que operaba en 2015 pero una cifra minúscula contra los US$ 2.000 millones por día del BOVESPA (Brasil)

El objetivo de BYMA es alcanzar un volumen en acciones de US$ 400 millones en los próximos 5 años.

El blanqueo inyectaría fondos en busca de inversión, lo mismo que un cambio de categoría a “mercado emergente”, que podría aportar hasta US$ 7.000 millones.