Veinte acciones que siguen la fórmula mágica de dos Best Seller par vencer al mercado

Charles Rotblut Vicepresidente de la Asociación Americana de Inversores Individuales y Editor del AAII Journal

Charles Rotblut Vicepresidente de la Asociación Americana de Inversores Individuales y Editor del AAII Journal

En este artículo presento la estrategia utilizada por Joel Greenblatt, director gerente y codirector de inversiones de Gotham Asset Management. Hay muchos enfoques para la selección y el análisis de acciones comunes flotando alrededor de la comunidad inversora, desde simples técnicas de valor hasta complejas estrategias que combinan una amplia gama de factores técnicos y fundamentales.

Muchos inversores se sienten atraídos inicialmente por técnicas complejas, sólo para descubrir que los enfoques básicos pero sólidos suelen dar mejores resultados y son más fáciles de aplicar y comprender.

Con “El pequeño libro que bate al mercado” y su continuación “El pequeño libro que sigue batiendo al mercado", el objetivo de Greenblatt era escribir libros lo suficientemente sencillos para que sus hijos los entendieran, pero que reflejaran los valores fundamentales que él utilizaba para gestionar su cartera.

El resultado es un proceso fácil de seguir que se basa en dos sencillas reglas: buscar empresas con un alto rendimiento del capital invertido (ROIC) y aquellas que puedan comprarse a un precio bajo que proporcione un alto rendimiento de los beneficios antes de impuestos. Estos dos conceptos -comprar un buen negocio a precio de ganga- hacen la "fórmula mágica".

A 31 de octubre de 2023, el modelo de selección de la Fórmula Mágica de AAII tiene una ganancia en lo que va de año del 12,1%, frente al -3,7% del índice S&P SmallCap 600 y el 1,6% del índice S&P MidCap 400 durante el mismo periodo.

Greenblatt cree que una empresa con capacidad para invertir en su negocio y obtener un fuerte rendimiento de esa inversión suele ser una "buena" empresa. Utiliza el ejemplo de una empresa que puede gastar 400.000 dólares en una nueva tienda y ganar 200.000 dólares en el año siguiente.

El rendimiento de la inversión será del 50%. Compara esto con otra empresa que también gasta 400.000 dólares en una nueva tienda pero sólo hace 10.000 dólares el año siguiente. Su rendimiento de la inversión es sólo del 2,5%. Él esperaría que usted eligiera la empresa con el mayor rendimiento esperado de la inversión.

Las empresas que pueden obtener un alto rendimiento del capital a lo largo del tiempo suelen tener una ventaja especial que impide que la competencia las destruya. Puede tratarse del reconocimiento de su nombre, de un nuevo producto difícil de duplicar o incluso de un modelo de negocio único.

Greenblatt mide la solidez de una empresa examinando su rendimiento del capital, que define como el beneficio de explotación -beneficios antes de intereses e impuestos (EBIT)- dividido por el capital de inversión tangible -capital circulante neto más activos fijos netos-.

El rendimiento del capital, o rendimiento del capital invertido, es similar al rendimiento de los fondos propios (ROE, la relación entre beneficios y acciones en circulación) y al rendimiento de los activos (la relación entre beneficios y activos de una empresa), pero Greenblatt hace algunos cambios. Calcula el rendimiento del capital dividiendo el EBIT por el capital tangible.

Greenblatt utiliza el EBIT para calcular el rendimiento del capital porque se centra en la rentabilidad de las operaciones en relación con el coste de los activos utilizados para producir esos beneficios.

Otra diferencia es que Greenblatt utiliza capital tangible en lugar de fondos propios o activos. Los niveles de endeudamiento y las tasas impositivas varían de una empresa a otra, lo que puede distorsionar los beneficios y enturbiar los flujos de caja. Greenblatt cree que el capital tangible refleja mejor el capital operativo real utilizado.

Cuanto mayor sea el rendimiento del capital, mejor será la inversión, según Greenblatt.

Para nuestro análisis de la Fórmula Mágica de Greenblatt, exigimos un rendimiento del capital invertido superior al 25%.

Para quienes conozcan el estilo de inversión en valor de Benjamin Graham, la idea es bastante obvia: comprar acciones a un precio inferior a su valor real. Esto supone que vos sos capaz de estimar con cierta precisión el valor real de una empresa basándose en su potencial de beneficios futuros.

Greenblatt afirma que los precios de las acciones de una empresa pueden experimentar oscilaciones "salvajes", aunque el valor de la empresa no cambie o cambie muy poco. Considera estas fluctuaciones de precios como oportunidades para comprar barato y vender caro.

Seguí la filosofía del "margen de seguridad" de Graham para dejar cierto margen a los errores de estimación. Graham decía que si crees que una empresa vale 70 dólares y se vende a 40, comprala. Si se equivoca y el valor razonable se acerca más a los 60 o incluso a los 50 dólares, seguirá comprando las acciones con un ajuste.

Greenblatt encuentra acciones que se venden a precios de ganga buscando empresas con altos ratios de EBIT en relación con el valor de empresa. El valor de empresa es igual al valor de mercado del capital (incluidas las acciones preferentes) más la deuda que devenga intereses menos el exceso de efectivo.

El valor empresarial de una empresa representa su valor económico, que es el valor mínimo que se pagaría por comprar la empresa en su totalidad. De acuerdo con las estrategias de inversión en valor, es similar al valor contable. Greenblatt utiliza el valor de empresa en lugar del valor de mercado de los fondos propios porque tiene en cuenta tanto el precio de mercado de los fondos propios como la deuda utilizada para generar beneficios.

El EBIT en relación con el valor de empresa ayuda a medir el potencial de beneficios de una acción frente a su valor. Si la relación entre el EBIT y el valor de la empresa es superior al tipo de interés sin riesgo -normalmente se utiliza como referencia el tipo de interés de los bonos del Estado a 10 años-, Greenblatt cree que se puede estar ante una buena oportunidad de inversión, y cuanto mayor sea la relación, mejor.

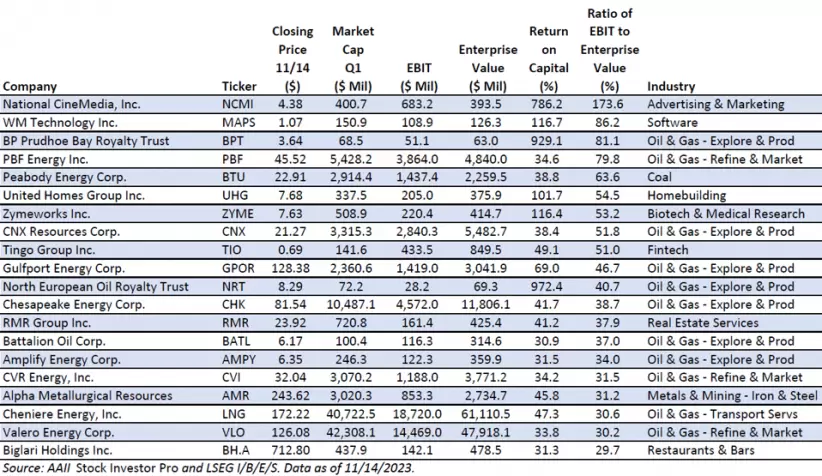

Las acciones que pasan la criba de la Fórmula Mágica son valores nacionales que cotizan en bolsa con una capitalización bursátil (acciones en circulación multiplicadas por el precio de la acción) de al menos 50 millones de dólares. Greenblatt también excluye las empresas financieras y de servicios públicos debido a sus singulares estructuras financieras. Las 30 empresas con el nivel más alto de EBIT en relación con el valor de la empresa hacen los resultados de la pantalla AAII.

La búsqueda comenzó con un universo de las 3.500 mayores acciones cotizadas en bolsa, basado en la capitalización bursátil. Greenblatt utilizó una capitalización bursátil mínima de 50 millones de dólares, pero aconsejó que, en función de las necesidades de liquidez y la aversión al riesgo, se puede fijar un mínimo de hasta 5.000 millones de dólares.

A continuación, clasificó las acciones del 1 al 3.500 en función de la rentabilidad del capital. El mayor rendimiento del capital obtuvo una clasificación de uno; el más bajo recibió una clasificación de 3.500.

A continuación, clasificó las acciones en función de su ratio EBIT/valor de empresa, asignando al ratio más alto una clasificación de uno y al más bajo una clasificación de 3.500. Por último, combinó las clasificaciones. Por último, combinó las clasificaciones. Si una empresa se clasifica con 20 puntos de rentabilidad del capital y con 10 puntos de EBIT en relación con el valor de la empresa, la clasificación combinada es de 30 puntos.

A efectos prácticos, Greenblatt recomienda invertir en entre 20 y 30 acciones comprando entre cinco y siete cada pocos meses. El periodo de tendencia que aconseja para cada acción es de un año. En su opinión, esta estrategia permite hacer cambios en unas pocas acciones a la vez, en lugar de liquidar y recomprar toda la cartera de una sola vez.

Greenblatt puso a prueba su estrategia de inversión durante un periodo de 17 años y obtuvo una rentabilidad media anual del 30,8%. Mantuvo 30 acciones a la vez durante un año.

Greenblatt explica que la estrategia no es una "varita mágica" que funcione siempre. Durante su periodo de prueba, descubrió que, de media, cinco de cada 12 meses tuvieron un rendimiento inferior al del mercado. En cuanto a los periodos de un año completo, la estrategia no batió al mercado una vez cada cuatro años.

Ceñirse a una estrategia que no funciona a corto plazo, aunque tenga un buen historial a largo plazo, puede ser difícil, pero Greenblatt cree que será mejor hacerlo así. En su opinión, seguir la última moda o las ideas de inversión a corto plazo no dará los mejores resultados del mercado.

Greenblatt dirige un sitio web gratuito con una herramienta de selección de la Fórmula Mágica. Una vez registrado en el sitio, podes usar el sencillo filtro. Las únicas opciones que puede hacer son la capitalización bursátil mínima (cualquier cifra entre 50 millones y 5.000 millones de dólares) y el número de empresas que deseas ver (30 ó 50).

El sitio web hace el resto por vos. Ordená las acciones en función de la clasificación combinada del ratio EBIT-valor de empresa y el rendimiento del capital y presentá las acciones más destacadas. Se utilizan los precios de cierre del día anterior.

El uso de un programa de selección de acciones para aplicar la Fórmula Mágica requiere cierta interpretación. La columna First Cut de la edición de mayo de 2009 del AAII Journal presentó la estrategia de inversión de la Fórmula Mágica.

Los criterios de Greenblatt fueron interpretados y actualizados para trabajar dentro de los parámetros del programa de selección de acciones fundamentales de AAII, Stock Investor Pro.

El punto principal que Greenblatt hace es que los inversores deben comprar buenas empresas a precios de ganga, empresas con altos rendimientos de la inversión que cotizan por menos de lo que valen.

Cuando llegue el momento de seleccionar algunas ideas de acciones a seguir, puede ejecutar la pantalla para obtener una lista actualizada. Dado que este sencillo enfoque no se basa en investigaciones adicionales, es importante mantener un número significativo de acciones para diversificar el riesgo y permitir que los principios generales del enfoque se afiancen.

El enfoque de la Fórmula Mágica confía en que el dinero inteligente termine por darse cuenta del valor de las "buenas empresas" seleccionadas por el enfoque e impulse al alza los precios de las acciones para recompensar al inversor en valor.

*Con información de Forbes US