Hace tres años, te escribí desde el La-Z-Boy de la habitación de mis hijos. Lo cual no era raro. Estábamos todos atrapados en casa mirando a la familia con la que nos refugiábamos. Era el 3 de abril de 2020. Favorecer las acciones sobre los bonos era el tema, extraño viniendo de un tipo que se gana la vida escribiendo sobre bonos. Pero honestamente, no tenía sentido endulzar el caso: no había razón para poner dinero en bonos.

Si invertíamos un millón de dólares en letras del Tesoro, apenas recaudábamos 6.200 dólares al año. Poco más de 500 dólares al mes. ¡Con un millón! La renta fija de grado de inversión pagaba un poco más. Pero inteligentemente evitamos esas trampas de rendimiento, también.

El problema es que es difícil ganarse la vida cobrando el 1% o el 2%. Claro, se podría argumentar que "se gana" cuando los rendimientos se comprimen aún más, ya que los precios de los bonos suben cuando los rendimientos caen. Pero ese juego casi se acabó.

¿Por qué se había acabado el juego? La inflación pronto se convertiría en un problema

Con el Congreso y la Reserva Federal lanzando billones de dólares cada vez, tendrías que ofrecerme un rendimiento increíblemente alto para conseguirme algo "fijo" a cinco, diez o (Dios no lo quiera) treinta años. El número de billones que se pueden invertir es limitado antes de que la inflación se convierta en un problema potencial.

Las acciones se beneficiarían de la impresión de dinero. Los bonos (a través del retorno de la inflación) no. Por lo tanto, teníamos una operación obvia para empezar la década. Comprar acciones, no bonos.

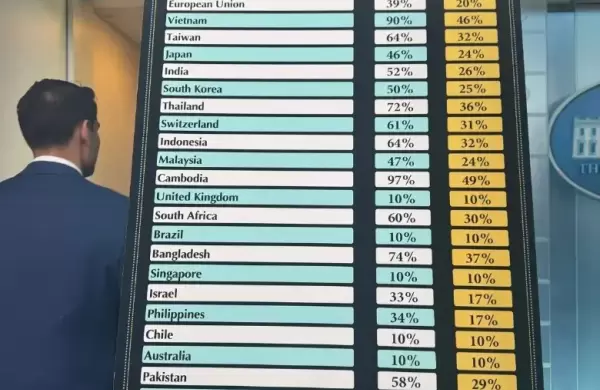

Deberíamos haber creado un fondo de cobertura y haber llamado a Michael Lewis para que documentara nuestra sencilla operación. Desde entonces, las acciones y los dos tipos de bonos (los de grado de inversión y los del Tesoro) evolucionaron exactamente como se predijo:

No está nada mal. Nuestra recomendación de compra - acciones, medidas por el S&P 500 - obtuvo una rentabilidad del 85% (dividendos incluidos). Nuestros fondos a evitar, por su parte, perdieron un 11% y un 41%.

Los fondos de bonos "seguros" como iShares Aggregate Bond ETF (AGG) e iShares 20+ Year Treasury Bond ETF (TLT) pagaron su miseria muy bien. Sus rendimientos incluso subieron en los tres años siguientes. Sin embargo, sus carteras se revalorizaron más y mucho menos a medida que subían los tipos. Ese es el problema de la renta fija. Es estupenda cuando los tipos tienden a la baja. Pero un completo desastre cuando los tipos suben.

Irónicamente, los inversores en renta tienden a enamorarse de los bonos exactamente en los momentos equivocados. Allá por abril de 2020, los bonos del Tesoro eran seguros mientras que las acciones eran inciertas. El rebaño clamaba por los bonos y rehuía la renta variable exactamente en el momento equivocado. Si avanzamos hasta agosto de 2023, nos encontramos con la situación opuesta. Los inversores no quieren saber nada de los bonos. Después de todo, el supuestamente seguro TLT bajó un 41% en tres años.

¿Qué pasa con las acciones?

Mientras tanto, las acciones están de vuelta. El S&P 500 superó recientemente importantes "niveles de soporte". Signifique lo que signifique. Es gracioso que los asesores declaren que las acciones vuelven a ser "seguras" tras un repunte del 20%. ¿Dónde estaban estos llamamientos alcistas el pasado octubre?

Con una subida del 85% desde mi misiva pandémica de La-Z-Boy, estoy cerrando esa "operación de la década" por una nueva. Las acciones son caras y populares. Los bonos son baratos y odiados.

Lo que en Bondland trae una ventaja añadida. ¡Rendimientos reales!

Desde aquellos tristes niveles del 0,6%, los rendimientos del Tesoro a 10 años se multiplicaron por siete hasta el 4,2%. Ahora estamos hablando. Estamos en 42.000 dólares en una cartera de un millón de dólares. Más de la mitad del camino hacia nuestro objetivo de rentabilidad del 8%.

Por supuesto, el 8% no es fácil. Se requiere investigación y coraje para conseguir el 8% y asegurarse de que el capital se mantiene intacto. No estamos buscando un rendimiento del tipo "TLT desde abril de 2020".

Hablando de eso, TLT se hunde una vez más hacia sus mínimos de otoño de 2022. Acá, en las páginas de Contrarian Outlook, anunciamos un mínimo, y TLT respondió con una rentabilidad superior al 9% en sólo tres semanas. Incluso Bloomberg se subió a nuestro auto del "rebote de los bonos".

Cuando la historia rime, recordá que lo viste acá primero. Y si no te acordás, anotá nuestra nueva gran operación:

Ahora mismo, elegí los bonos y los "sustitutos de bonos" antes que las acciones.

*Con información de Forbes US