Los mercados de acciones y bonos estaban nerviosos la semana pasada mientras esperaban la última lectura de inflación en el informe del IPC del jueves. Como ocurría antes del informe mensual de empleo del 6 de enero, la perspectiva técnica era positiva antes del informe del IPC.

El alentador informe del IPC del jueves fue seguido por el inicio de la temporada de ganancias el viernes. A pesar de que JPMorgan Chase (JPM) y Bank of America (BAC) superaron las estimaciones de ganancias, Wells Fargo & Co (WFC) y Citigroup (C) no las alcanzaron, pero todas fueron superiores el viernes.

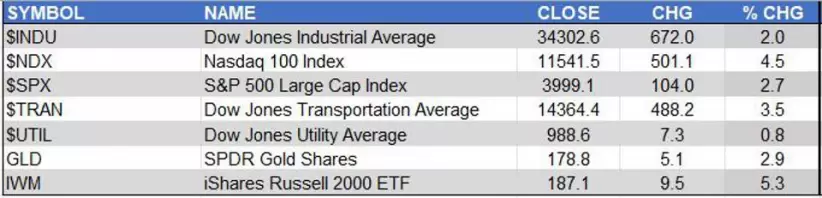

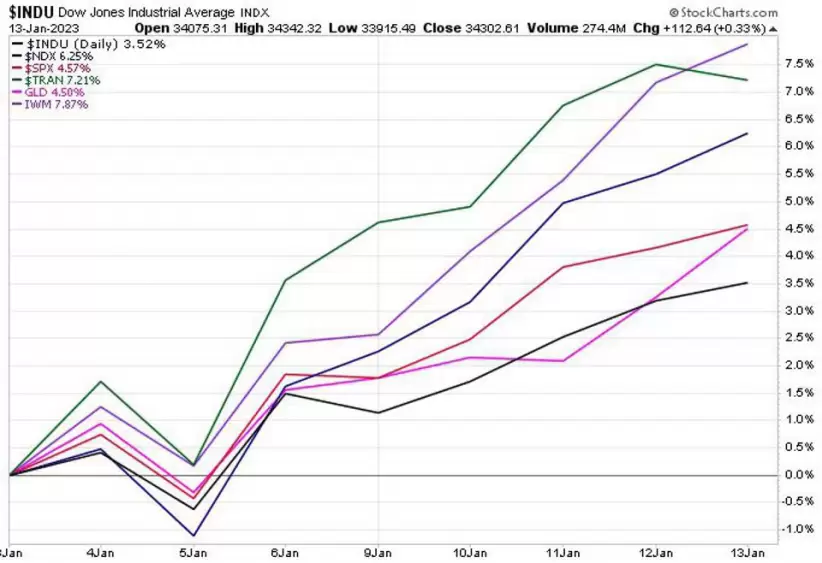

No sorprende que los índices iShares Russell 2000 (IWM) y Nasdaq 100 de pequeña capitalización fueran los más fuertes la semana pasada, ganando un 5,3% y un 4,5% respectivamente. Los otros promedios principales no se quedaron atrás, ya que el Dow Jones Transportation Average subió un 3,5 %, mientras que el S&P 500 subió un 2,7 % y alcanzó un máximo de un mes.

Las SPDR Gold Shares (GLD) subieron un 2,9 % y superaron al Dow Jones Industrial Average, que subió un 2,0 %. El Dow Jones Utility Average, más defensivo, subió un 0,8% durante la semana.

El gráfico de rendimiento relativo desde el comienzo del año refleja el comienzo positivo de IWM y $TRAN, ya que ambos subieron más del 7%. Estos estuvieron muy por delante de la ganancia de $INDU del 3,5 %. Por supuesto, si mira hacia atrás, el $INDU ha superado al $SPX en un 5% desde octubre, cuando fue identificado como líder del mercado por el análisis de rendimiento relativo.

Los datos internos del mercado ganaron fuerza antes que el IPC y los números semanales no decepcionaron. En la Bolsa de Nueva York, hubo 2822 emisiones en alza y solo 499 en baja. Hubo 256 nuevos máximos para la semana con solo 28 nuevos mínimos. Los datos internos del mercado fueron más sólidos para la Bolsa de Nueva York que para el Nasdaq Composite, en consonancia con un repunte de base más amplia.

El NYSE Composite cerró muy por encima de la tendencia bajista semanal desde los máximos de 2022, línea a, así como del máximo de octubre. La resistencia de Fibonacci del 61,8 % en 15 851 se superó ligeramente la semana pasada con la banda semanal starc+ en 16 516. La EMA de 20 semanas está subiendo y es positiva en 15.152.

La línea NYSE All Advance/Decline se movió por encima de su WMA hace una semana y ahora está subiendo más bruscamente. Ahora está listo para probar la tendencia bajista, línea b, y un fuerte cierre por encima indicará que la tendencia intermedia ahora es positiva. La línea A/D ha superado el máximo de octubre y muestra una nueva tendencia positiva, la línea c.

La atención se centrará en las ganancias en las próximas semanas, ya que muchos han expresado su preocupación de que las estimaciones de ganancias no se han reducido lo suficiente para reflejar las condiciones económicas. El artículo del NY Times comentó que "los analistas que pronostican la fortuna de las empresas estadounidenses rara vez han sido más pesimistas al comienzo de un año que en 2023".

De año en año, los datos de Refinitiv esperan una disminución trimestral del 2,2 % en las ganancias del S&P 500, mientras que Factset espera una disminución del 3,9 %. Como técnico de mercado, no compro ni vendo acciones en función de estimaciones o informes de ganancias. Por lo tanto, no sorprende que vea la perspectiva negativa de las ganancias como una lectura de sentimiento positivo para el mercado de valores. Este también fue el caso en la primavera de 2016 después de que el mercado de valores completara un mínimo técnico.

Hay mucha negatividad de las instituciones, como lo indica un titular de fin de semana en Bloomberg "JPMorgan, Goldman dicen que la recuperación de las acciones no será fácil en 2023". Los 22 estrategas encuestados por Bloomberg "tienen el S&P 500 terminando el próximo año en 4.078".

Eso es solo 79 puntos por encima de donde cerramos el viernes. Históricamente, la pequeña ganancia anual proyectada me recuerda a 2017, cuando el objetivo promedio de fin de año era 2368, pero el S&P 500 cerró en 2673. Un analista de alto perfil prevé que el S&P 500 disminuya hasta un 21 % en los primeros tres meses del año.

Spyder Trust (SPY) cerró justo por debajo de la tendencia bajista semanal, línea a. El máximo de octubre y el nivel de resistencia del 50% en $413,36 es la próxima barrera al alza. Una vez que se supere, el SPY debería desafiar la resistencia del 61,8% en $428,85. La EMA de 20 semanas a $390,60 ahora es un buen soporte.

La línea S&P 500 Advance/Decline se ha movido por encima de su tendencia bajista, línea b, y el máximo anterior que confirma una nueva tendencia alcista semanal. A corto plazo, algunos de los osciladores AD han alcanzado niveles de sobrecompra, por lo que uno o dos días de consolidación no sería sorprendente.

La acción de la semana pasada confirmó la opinión de que el rebote de dos semanas en el rendimiento del T-Note a 10 años fue solo un rebote en una tendencia bajista. El cierre estuvo justo por encima del soporte en el área de 3.400%, línea a. La tendencia alcista y el soporte más importante se encuentran en la zona del 3,037%.

Los MACD semanales se volvieron negativos a fines de noviembre. La caída por debajo de los mínimos de septiembre es otra señal de que los rendimientos se moverán a la baja, no al alza. Los MACD diarios (que no se muestran) son negativos y decrecientes sin señales todavía de tocar fondo. Los rendimientos más bajos apoyarán a las acciones, ya que la disminución de los rendimientos hace que los bonos sean algo menos atractivos.

Además de la primera semana completa de informes de ganancias, hay una serie de informes económicos clave para la próxima semana. Incluyen las ventas minoristas, el índice de precios al productor, la producción industrial y el índice manufacturero de la Fed de Filadelfia.

Algunos de los ETF más volátiles están sobrecomprados con ganancias de dos dígitos y podrían ver fácilmente un retroceso del 1-2%. En la negociación del lunes, los futuros del dólar y del índice bursátil estadounidense bajaron. Hay muchas acciones en las que los estudios técnicos son positivos, pero los precios aún se encuentran dentro de los rangos de negociación en los que se puede controlar el riesgo.

*Publicada en Forbes US