Qué sucederá con las acciones de Salesforce, según los analistas

Contributor Group Trefis Team Colaboradores

Contributor Group Trefis Team Colaboradores

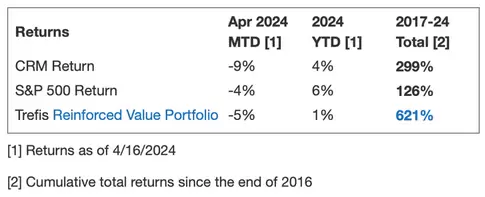

Las acciones de Salesforce (NYSE: CRM) ganaron un 4% en lo que va de año, frente a la subida del 6% del S&P500 en el mismo periodo. Dicho esto, el precio de las acciones se desplomó un 7,3% el 15 de abril, frente a una subida del 1,2% en el índice más amplio.

La caída se produjo después de que salieran a la luz los informes de las conversaciones de adquisición en fase avanzada entre Salesforce e Informatica, proveedor de software de gestión de datos. En general, a su precio actual de US$ 273 por acción, CRM cotiza un 15% por debajo de su valor razonable de US$ 323, la estimación de Trefis para la valoración de Salesforce.

En el actual contexto financiero, las acciones de CRM registraron fuertes ganancias del 20% desde niveles de US$ 225 a principios de enero de 2021 hasta alrededor de US$ 275 en la actualidad, frente a un aumento de alrededor del 35% para el S&P 500 en este periodo de aproximadamente 3 años. Sin embargo, el aumento de las acciones de CRM estuvo lejos de ser consistente.

La rentabilidad de las acciones fue del 14% en 2021, del -48% en 2022 y del 98% en 2023. En comparación, los rendimientos del S&P 500 fueron del 27% en 2021, del -19% en 2022 y del 24% en 2023, lo que indica que CRM batió por debajo al S&P en 2021 y 2022. De hecho, batir sistemáticamente al S&P 500 -en los buenos y en los malos tiempos- fue difícil en los últimos años para acciones individuales; para pesos pesados del sector de las tecnologías de la información como MSFT, AAPL y NVDA, e incluso para las estrellas de megacapitalización GOOG, TSLA y AMZN.

Por el contrario, la Cartera de Alta Calidad de Trefis, con una colección de 30 acciones, superó al S&P 500 cada año durante el mismo periodo. ¿A qué se debe? Como grupo, las acciones de la Cartera de Alta Calidad proporcionaron mejores rendimientos con menos riesgo frente al índice de referencia; menos de una montaña rusa como es evidente en las métricas de rendimiento de la Cartera de Alta Calidad.

Dado el incierto entorno macroeconómico actual, con unos precios del petróleo altos y unas tasas de interés elevadas, ¿podría CRM enfrentarse a una situación similar a la de 2021 y 2022 y obtener un rendimiento inferior al del S&P en los próximos 12 meses, o experimentará un fuerte salto?

La empresa obtuvo unos resultados mejores de lo esperado en el cuarto trimestre del ejercicio 2024 (febrero-enero). Registró unos ingresos totales de 9.290 millones de dólares, un 11% más que en el periodo del año anterior. El crecimiento se vio impulsado por un aumento del 12% en los ingresos por suscripciones y asistencia, que se beneficiaron de la mejora en los segmentos de nube de ventas, nube de servicios e integración y análisis.

Cabe destacar que Salesforce obtiene alrededor del 95% de sus ingresos totales de los ingresos por suscripciones y asistencia. En términos de costos, los gastos operativos experimentaron un descenso favorable en el trimestre, lo que llevó a un margen operativo del 17,5% frente al 4,3%. En conjunto, los ingresos netos pasaron de -98 millones de dólares a 1.450 millones.

La línea superior de la empresa creció un 11% interanual hasta los 34.900 millones de dólares en el ejercicio 2024, debido principalmente a un aumento del 12% en los ingresos por suscripciones y asistencia. Además, los gastos totales como % de los ingresos disminuyeron en el ejercicio, mejorando el margen operativo del 3,3% al 14,4%. En conjunto, se obtuvo un beneficio neto de 4.140 millones de dólares frente a 208 millones.

De cara al futuro, esperamos que continúe la misma tendencia en el primer trimestre. En particular, las estimaciones de consenso para los ingresos y beneficios de CRM del primer trimestre son de 9.150 millones de dólares y 2,38 millones de dólares respectivamente. En general, prevemos que los ingresos de Salesforce ronden los 38.000 millones de dólares en el ejercicio fiscal de 2025. Además, es probable que los ingresos por acción de CRM aumenten hasta los US$ 37,62. Esto unido a un múltiplo P/S de 8,6x nos llevará a una valoración de US$ 323.

*Con información de Forbes US