Se espera que las acciones de Intel publiquen sus resultados del tercer trimestre de 2023 el 26 de octubre. Esperamos que los ingresos del trimestre se sitúen en torno a los 13.500 millones de dólares, en línea con las estimaciones del consenso. Esto supondría un desplome de alrededor del 11,5% con respecto al año pasado, aunque es probable que las cosas mejoren de forma secuencial.

Esperamos que la empresa obtenga un beneficio neto de 0,21 dólares por acción. Consultá nuestro análisis de Previsión de beneficios de Intel para conocer con más detalle lo que cabe esperar cuando Intel publique sus resultados del tercer trimestre.

En este contexto financiero, el comportamiento de las acciones de Intel fue un desafío. Las acciones de Intel sufrieron un fuerte desplome del 30% desde niveles de 50 dólares a principios de enero de 2021 hasta alrededor de 35 dólares en la actualidad, frente a un aumento de alrededor del 15% para el S&P 500 en este periodo de aproximadamente 3 años. Sin embargo, el descenso de las acciones de Intel estuvo lejos de ser consistente.

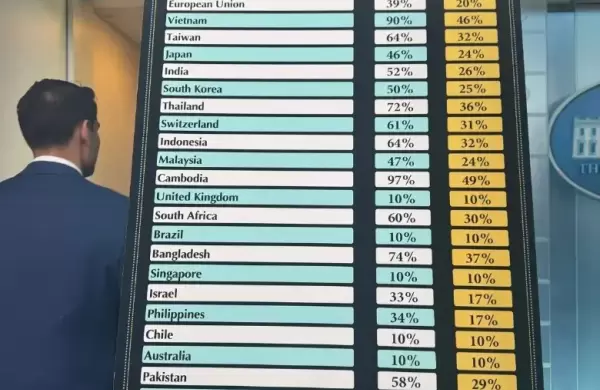

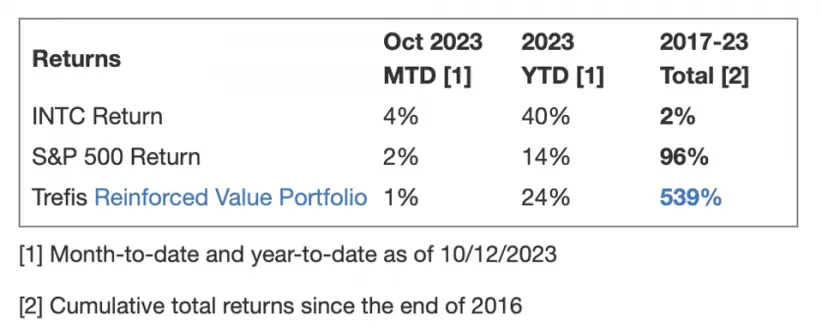

La rentabilidad de las acciones fue del 3% en 2021, del -49% en 2022 y del 40% en 2023. En comparación, la rentabilidad del S&P 500 fue del 27% en 2021, del -19% en 2022 y del 14% en 2023, lo que indica una rentabilidad inferior a la del título en 2021 y 2022.

De hecho, batir sistemáticamente al S&P 500 -tanto en los buenos como en los malos tiempos- fue difícil en los últimos años para las acciones individuales; para los pesos pesados del sector de las tecnologías de la información, como Apple, Microsoft y Nvidia, e incluso para las estrellas de megacapitalización Google, Tesla y Amazon.

En cambio, la Cartera de Alta Calidad de Trefis, con una colección de 30 acciones, superó al S&P 500 cada año durante el mismo periodo. ¿Por qué? Como grupo, las acciones de la Cartera de Alta Calidad proporcionaron mejores rendimientos con menos riesgo frente al índice de referencia; menos montaña rusa, como evidencian las métricas de rendimiento de la Cartera de Alta Calidad.

Dado el incierto entorno macroeconómico actual, con altos precios del petróleo y elevadas tasas de interés, ¿podría Intel enfrentarse a una situación similar a la de 2021 y 2022 y perder valor en los próximos 12 meses, o experimentará una recuperación?

Los resultados de Intel fueron duros en los últimos trimestres, ya que el sector de los ordenadores personales se encuentra en plena recesión, y los vientos de cola, como el trabajo a distancia y el aprendizaje que se perciben a través de Covid-19, se están suavizando. IDC estima que los envíos de PC se desplomaron un 7,6% en el tercer trimestre, hasta 68,2 millones de unidades.

Sin embargo, las cosas mejoraron de forma secuencial, con una mejora de los envíos de ventas con respecto a los 61,6 millones de unidades del segundo trimestre. Por otra parte, aunque los proveedores de PC agotaron el inventario de chips que acumularon el año pasado durante el primer y el segundo trimestre, es probable que los niveles de inventario se reduzcan, lo que podría ayudar en cierta medida a empresas como Intel.

Dicho esto, las cosas podrían seguir siendo difíciles también en el lado de los servidores, ya que los actores de la computación en nube se centraron en asegurar procesadores gráficos para cargas de trabajo de inteligencia artificial, en lugar de en las unidades centrales de procesamiento que vende Intel.

Además, Intel también fue perdiendo cuota frente a su rival AMD, cuyos chips para servidores Genoa ofrecen una mejor relación precio-rendimiento que los actuales procesadores para servidores de Intel.

Aunque las acciones de Intel podrían subir un poco si superan las estimaciones de beneficios, creemos que están ligeramente sobrevaloradas a los niveles actuales. Las acciones de Intel siguen cotizando a unas 20 veces los beneficios de consenso para 2024, lo que nos parece una valoración relativamente rica dadas las múltiples incertidumbres a las que se enfrenta Intel.

Además de la ralentización del mercado de PC y de las amenazas competitivas al negocio de centros de datos de Intel, la compañía está apostando fuerte por convertirse en una empresa de fundición, producir chips para otras empresas de semiconductores y enfrentarse a empresas de la talla de TSMC y Samsung Electronics.

Queda por ver si esta apuesta intensiva en capital dará sus frutos, sobre todo teniendo en cuenta los recientes problemas de Intel para actualizar sus chips a los últimos nodos de proceso. Valoramos las acciones de Intel en 35 dólares por acción, un 5% por debajo del precio de mercado actual. Consulte nuestro análisis de Valoración de Intel para obtener más detalles sobre los motivos que impulsan nuestra estimación de precio para Intel.

*Con información de Forbes US