Los seres humanos no somos perfectos. Constantemente, tomamos decisiones y avanzamos en la vida en base a factores emocionales y psicológicos que, muchas veces, son incontrolables. Y al manejar el dinero no hay excepciones.

Si bien controlar las finanzas debería ser una tarea rutinaria, mecánica y sumamente sensata, no lo es, principalmente por algunos sesgos cognitivos que interfieren sin pedir permiso.

Para conocer más acerca de estos efectos distorsivos, desde Forbes Argentina nos comunicamos con el economista Martín Tetaz, quien no solo se desempeña como diputado nacional, sino que también acumula una vasta experiencia en el campo de la economía del comportamiento.

Sesgo de cuentas mentales separadas

En primer lugar, Martín Tetaz comentó que uno de los sesgos más comunes se denomina sesgo de cuentas mentales separadas y hace referencia a que, en vez de tener un solo contador mental, ponemos las cosas en “distintos cajones”.

Para ejemplificar este efecto, el especialista comentó el caso de un padre que guarda dinero para la fiesta de 15 años de su hija y no tiene para pagar el alquiler, pero decide no utilizar este capital por estar “separado”, por lo que se le acumulan intereses.

Sesgo de disponibilidad

Por otra parte, Tetaz dialogó acerca del sesgo de disponibilidad, el cual consiste en prestarle atención a la información más accesible e ignorar los datos de menor disponibilidad, aunque sean igual o más importantes.

“Por ejemplo, la gente tiene miedo de invertir en acciones porque no tolera la caída del precio de las acciones, vale lo mismo para el bitcoin ahora. No tolera cuando cae el precio del bitcoin. Pero no así para las propiedades, y la única diferencia no es que los precios de las propiedades no caigan, sino que la gente no ve los precios del mercado”, relató Tetaz.

“Entonces, la gente cree que el ladrillo siempre preserva el valor y que está indemne de sufrir las alteraciones del mercado, y esto no es cierto, entonces, hay una predilección del ladrillo por encima de las inversiones en acciones, por ejemplo, simplemente porque no aparece publicado el precio de la propiedad todos los días”, agregó.

Sesgo de salto a conclusiones

A su vez, el ser humano sufre de un efecto psicológico conocido como el sesgo de salto a conclusiones, y en los mercados financieros está sumamente presente.

Tal como comentó Martín Tetaz, somos una máquina de buscar patrones, cualidad que nos permitió evolucionar. No obstante, el problema se encuentra cuando miramos patrones donde no los hay, como en los precios de los activos.

“Muchas veces, los mercados financieros muestran valores aleatorios, es decir, el valor del precio de las acciones hoy no nos dice nada de qué va a pasar mañana. Nos dicen la información que tiene el mercado hoy, pero el principio de eficiencia de los mercados dice que no hay manera de saber si una acción va a subir o no mirando los precios de los últimos tres días. Sin embargo, la gente sí cree que puede hacer eso”, detalló el especialista en economía del comportamiento.

“Esa tendencia a creer que puedo detectar una tendencia es lo que hace que yo salte rápido a conclusiones”, sentenció.

Sesgo de confirmación de hipótesis

Otro de los sesgos más comunes en el ámbito de las finanzas es el llamado sesgo de confirmación de hipótesis. Si bien es muy conocido y el propio nombre indica de qué se trata, hay que recordar que consiste en mirar solamente la información que confirma nuestra teoría inicial.

“Si yo creía que la suba del gas por el conflicto entre Rusia y Ucrania iba a generar una suba en las acciones de las petroleras como YPF y entonces me puse a comprar YPF y resulta que ahora hay un dato de que no va a haber tal guerra y que va a estar más tranquilo, ese dato no lo miro y solamente miro los datos de hostilidad que hay entre Rusia y Ucrania porque son los que confirman mi hipótesis de que entonces la acción de la petrolera va a subir”, ejemplificó el actual diputado nacional.

Sesgo de aversión a las pérdidas

Este sesgo en particular afecta a la gran mayoría de los inversores, ya que genera resistencia a vender activos a la baja. Lo que sucede es que el cerebro le hace creer a la persona que solo se efectiviza la pérdida cuando se vende el activo, cuando en realidad el patrimonio baja de todas formas.

Para desarrollar este sesgo en particular, Martín Tetaz recurrió al contexto actual de las criptomonedas: “Con el bitcoin se ve muy claro ahora. Suponé que yo hubiera comprado bitcoin a US$ 45.000 y ahora baja a US$ 30.000 y yo siento que perdí, pero no perdí del todo hasta que no los venda. Tengo la esperanza de que el bitcoin se recupere y los mantengo, pero los mantengo más de lo que dije que los iba a mantener”.

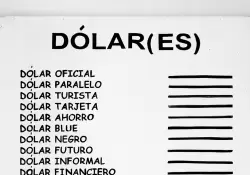

Sesgo de ilusión monetaria

Conocido como sesgo de ilusión monetaria, este efecto psicológico es muy visto en Argentina. En simples palabras, ocasiona que pensemos nominalmente y no entendamos muy bien la diferencia entre los factores nominales y reales.

Se puede observar desde los créditos UVA, en donde cada vez se paga menos en moneda dura, hasta los plazos fijos, vehículos financieros que hacen perder poder adquisitivo porque no pueden ganarle a la inflación.

Sesgo de sobreconfianza

Creer que estamos más capacitados que el promedio es un error habitual que se vincula con el sesgo de sobreconfianza. No somos El Lobo de Wall Street por leer un par de noticias financieras al día, pero no somos capaces de entenderlo.

“Mucha gente cree que le va a poder ganar al mercado, y por definición eso es muy difícil y muy poca gente lo puede hacer, y, si lo puede hacer, lo puede hacer en márgenes muy estrechos en los cuales hay arbitrajes”, comentó Tetaz.

Sin embargo, este sesgo no solo se queda dentro del campo de las finanzas, sino que se extiende incluso hasta el ámbito lúdico, tal como relató el conferencista económico. “Si vos mirás estadísticas de los sitios que informan la rentabilidad de los jugadores de póker, solamente el 10% de los jugadores en el mundo gana plata. O sea, 9 de cada 10 tipos que se sientan en una mesa de póker, en promedio, pierden plata y solo 1 de cada 10 gana, pero siempre todos creen que el que se sienta en la mesa es el ganador”, aseguró.

Sesgo de status quo

Por último, otro de los sesgos cognitivos más presentes en el entorno del dinero es el conocido como sesgo de status quo, que no es más que la tendencia a resistirse al cambio.

Por ejemplo, si cobramos una herencia que se compone en mayor parte de acciones y en menor medida de propiedades, las estadísticas indican que mantendremos esa composición con el paso del tiempo, y viceversa.

Para Martín Tetaz, “tenemos la tendencia a dejar las cosas como las recibimos”, y esto se puede ver claramente en las cuentas sueldo. Normalmente, las personas dejan el dinero líquido en el banco y no lo invierten mientras no lo necesitan porque lo recibieron de esa forma.

¿Los sesgos cognitivos se pueden curar?

En algunos casos puntuales, las consecuencias de algunos sesgos cognitivos se pueden amortiguar gracias a la educación financiera, cuya falta es otro de los males dentro del campo de las inversiones.

Por ejemplo, mientras que el sesgo de ilusión monetaria puede dominarse entendiendo la diferencia entre retorno nominal y real y las variantes que entran en juego para el cálculo, en el caso del sesgo de aversión a las pérdidas se puede aplicar un stop loss automático.

Desafortunadamente, la gran mayoría de los sesgos que nos afectan al momento de invertir y de manejar el dinero no pueden curarse, ya que son innatos.

En esta línea, el especialista en economía del comportamiento Martín Tetaz expresó: “Los sesgos son innatos, todos tenemos todos los mismos sesgos y no son entrenables, entonces uno puede tener un poco más de cuidado, tener algunas reglas automáticas que los eviten, pero es poco, relativamente poco, lo que se puede hacer con los sesgos”.