Durante el fin de semana, el cierre del Silicon Valley Bank (SVB) generó miedos e incertidumbres en el sistema financiero tradicional. El peligro a una quiebra masiva de bancos se apoderó de los inversionistas y solo la institución mencionada enfrentó un éxodo masivo de fondos que alcanzó los US$ 42 mil millones.

Esa situación tuvo sus consecuencias en la industria de las criptomonedas ya que Circle, la compañía que emite la stablecoin USDC, tenía más de US$ 3 mil millones en el Silicon Valley Bank. Al informarse sobre el quiebre del banco, el temor a que Circle no tuviera el dinero necesario para respaldar a las USDC en circulación se apoderó de los usuarios y eso provocó que perdiera su paridad con el dólar. Tanto, que en el momento de mayor incertidumbre la crypto llegó a valer 0.88 centavos de dólar.

La historia finalizó con la Reserva Federal de los Estados Unidos asumiendo la responsabilidad de los depósitos en el SVB el domingo por la noche y llevando tranquilidad a los inversores. Entre ellos, los de Circle que al recuperar su dinero garantizó la colateralidad de USDC y la criptomoneda recuperó su paridad.

Sin embargo, durante los días que duró la incertidumbre el sector crypto enfrentó todo tipo de rumores apocalípticos que también tuvieron su correlato en la Argentina. Y así lo cuentan los exchanges con operaciones locales que, más allá del contexto global complejo, pudieron operar sin ningún tipo de inconveniente.

Así vivieron los argentinos la crisis de USDC

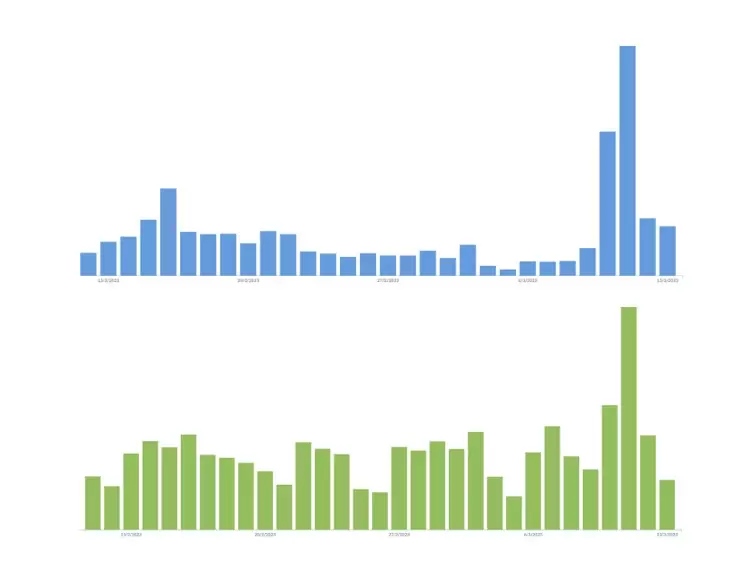

Desde Lemon Cash, la empresa crypto argentina con casi dos millones de usuarios, informaron que la plataforma operó con normalidad durante el fin de semana tanto para la compra, venta, intercambio, depósitos y retiros. “Se multiplicó x9 el volumen operado en intercambio de monedas en comparación al fin de semana anterior y se multiplicó x2.4 el volumen de retiros frente al fin de semana anterior”, explicaron desde la compañía sobre el accionar de sus usuarios.

En ese sentido, muchas personas salieron a vender sus USDC por incertidumbre a que se pierda la paridad 1:1 con el dólar, aunque por otro lado hubo muchos usuarios que aprovecharon a comprar USDC a 0.88 centavos de dólar especulando que recupere su paridad y sacar ganancia al asunto.

Esto es algo que también observaron en Belo durante el fin de semana. “Entre un 10% y un 15% de los usuarios o vendieron USDC o compraron USDC, entendiendo que podía volver a estar un dólar”, indicó Manuel Beaudroit, cofundador y CEO de la empresa a Forbes Argentina. Y agregó al respecto: “En general fue un porcentaje chico. Quizás porque nuestro tipo de cliente no es tan especialista en crypto o está tan arriba de las noticias del día. Por lo general, nosotros le hablamos a gente que usa a crypto como una herramienta o la ve como una forma de ahorrar o cubrirse de la inflación”.

Al igual que Lemon, Belo operó sin inconvenientes durante el fin de semana y todos sus usuarios pudieron vender, comprar, depositar o retirar activos. Misma situación se vivió en Bitso, exchange que tiene una particularidad en relación a las stablecoins. “Nosotros ofrecemos USD stablecoins, una canasta que incluye FIAT, USD, USDC y USDP. Por diseño, usamos una canasta para evitar afectar a los clientes en caso de que uno de los activos pierda la paridad 1:1, como experimentamos durante el fin de semana”, señalaron a Forbes Argentina.

En contacto con este medio, Santos Barrio, CTO y cofundador de Let`sBit dijo que durante todo lo que fue la crisis de USDC tuvieron mucho movimiento de trading. “El viernes no hubo tanto movimiento porque mucha gente no se enteró y no llegó a bajar de 0.98 centavos de dólares. El sábado sí vimos un volumen fuerte que se iba de USDC a otras monedas”, explicó.

En esa línea, Barrio destacó que inicialmente muchos eligieron DAI pero cuando perdió el peg se volvieron a mover. “Un lugar al que fueron fue USDT y creció mucho la tenencia de esta crypto. Pero otro lugar fue a FIAT. Hubo muchas ventas contra pesos en comparación a un fin de semana normal. Era gente que se pasó a pesos para estar más seguro o, como en Let`sBit ofrecemos la posibilidad de estar en dólares con Dolar MEP o Dólar Bancario, mucha gente aprovechó eso y lo retiró del banco o lo mantuvo como saldo en la plataforma. No fue un día récord en operaciones pero tuvimos un x10 operados en mercado contra dólar bancario que tuvimos en el año”, concluyó al respecto.

Por lo tanto, en el plano local las empresas que ofrecen servicios relacionados a las criptomonedas continuaron con sus actividades y no sintieron una gran repercusión en relación al colapso de SVB. Además, todas ellas generaron información en sus distintos canales de comunicación para llevar tranquilidad a sus usuarios en un momento donde la incertidumbre se apoderó del sector.

De hecho, en Lemon remarcaron que en todo momento los usuarios pudieron operar con total normalidad y ver el estado general de la app en status.lemon.me. “Se pueden ver reflejados los cambios en las criptomonedas bajo custodia a través de la prueba de reservas en vivo desde la app. Con esta herramienta el usuario puede ver las reservas de Lemon cada 10 minutos por blockchain”, remarcaron en la empresa para enfatizar la importancia de contar con herramientas que lleven transparencia a las personas que utilizan la plataforma.

¿USDT el gran ganador?

Según datos de CoinMarketCap, la capitalización actual de las stablecoins ronda los US$ 132 mil millones. USDT lidera el segmento con 73 mil millones de dólares y USDC aparece en segundo lugar con un poco menos de 37 mil millones de dólares. Sin embargo, la opinión generalizada era que USDC era más confiable que USDT ya que Theter, empresa que emite esta última crypto, no tiene total transparencia sobre los fondos que posee para respaldar su stablecoin.

Esto parece haberse invertido durante el fin de semana ya que al observar una posible caída de USDC, muchos usuarios se pasaron a USDT. “Si tomamos la sumatoria del volumen operado los días viernes, sábado y domingo, notamos que se multiplicó por 9 respecto al fin de semana anterior. El día de mayor volumen operado fue el sábado, siendo 8.2 veces superior al volumen del jueves, día previo a la noticia del cierre del SBV. El intercambio realizado con mayor frecuencia fue de USDC por USDT”, afirman en Lemon.

Este dato podría ser analizado como un “triunfo” de USDT ya que en el momento de mayor incertidumbre de este segmento crypto, en el cual otras stablecoins como DAI también perdieron su paridad con el dólar, el activo de Theter se mantuvo firme y los usuarios depositaron su confianza en él.

De todas formas, aún es temprano para llegar a esta conclusión y así lo analiza Manuel Beaudroit. “Creo que todavía es temprano para decir que USDT es el ganador. Todavía sigue siendo más grande y robusto pero las dudas sobre la transparencia siguen siendo una sombra que tiene encima. Ojalá que esto pueda servir para despejar de alguna manera todas esas dudas que hay y construir una alternativa realmente robusta”, comenta el CEO de Belo.