Los fondos cerrados (CEF) de EE.UU. están listos para subir tras dos meses de desplome. En preparación para este repunte, selectos inversores comunes están comprando este 11,1% de dividendo con su 14% de caída. Hoy todo el mundo odia los bonos. Sin embargo, de alguna manera, estos bonos se están vendiendo a 1,14 dólares.

Yo no lo haría. Yo favorecería la renta fija que todo el mundo odia. (Más sobre estos dividendos con descuento en un momento).

¿Quién es este "voy a pagar una prima" de la renta básica? Los bonos convertibles. Los convertibles pagan intereses regulares. En este sentido, actúan como bonos. Los comprás y "bloqueás" los pagos de cupones regulares.

Pero los convertibles también se parecen a las opciones sobre acciones en que el titular puede "convertirlos" de bonos a acciones. Por lo tanto, se puede pensar en ellos como bonos con cierta ventaja similar a la de las acciones.

Puede que pienses que hoy en día poca gente paga por la revalorización de las acciones. Si es así, te equivocás. El miedo domina hoy los mercados financieros, pero los convertibles (por la razón que sea) siguen atrayendo a mucha gente.

Empecemos con el SPDR Barclays Capital Convertible Bond ETF (CWB), el vehículo más popular para comprar convertibles. El CWB rinde sólo el 2,2%, pero muchos inversores y gestores de dinero lo eligen porque es fácil.

Pero ese 2,2% realmente insulta a los verdaderos conocedores de convertibles. Así pues, estas tasas se están amontonando en el fondo cerrado (CEF) Calamos Convertible and High Income Fund (CHY). El CHY tiene una rentabilidad del 11,1% y también presume de "convertible" en su nombre, así que ¡por qué no!

¿De qué se trata este dividendo?

Este dividendo "alfa" sobre CWB, sin embargo, es todo lo que tenemos en el currículum. CHY y CWB tuvieron un rendimiento similar en los últimos 10 años, así que son iguales, ¿no?

Por desgracia, no. Al menos hoy no. CHY tiene una prima del 14% sobre el valor de sus participaciones subyacentes. Los inversores están pagando 1,14 dólares por un dólar de sus convertibles (mientras que los compradores de CWB pagan sólo 1 dólar).

No siempre fue así. Hace sólo tres años, hablábamos de CHY porque cotizaba con un ajuste del 11% sobre su valor liquidativo (NAV). Se vendía por sólo 89 céntimos de dólar.

Era un buen negocio. Durante el año siguiente, CHY se disparó un 54%, incluidos los dividendos. Recordándonos a los contrarios, una vez más, por qué siempre demandamos ajustes.

Con CHY cotizando a una prima, ahora está a punto de tener un rendimiento inferior. Evitalo.

Una mejor apuesta es Nuveen AMT-Free Municipal Credit (NVG). Junto con los bonos del Tesoro de EE.UU., los bonos municipales son los bonos más seguros de Estados Unidos. Y últimamente, ¡los munis fueron los favoritos de las comparativas! No hay drama de deuda para estos aburridos pagadores.

Cuando se trata de bonos, lo aburrido es bueno

Los munis suelen ser tan mundanos y fiables que rara vez salen a la venta. Y acá está lo bueno de los municipios, al menos para nosotros los inversores: cuando necesitan dinero, emiten bonos. Los emisores de bonos municipales no son sensibles a las tasas de interés.

Lo que significa que los fondos municipales son el lugar donde hay que estar ahora mismo. O al menos pronto. Pero no lo sabría por sus valoraciones. En contraste con el convertible CHY, el aburrido NVG cotiza hoy con un ajuste del 16% sobre su valor liquidativo.

Sí. Este fondo muni bien gestionado está a la venta por 84 centavos de dólar. Compre acciones por menos de 10 dólares y reciba 1,85 dólares de NAV gratis.

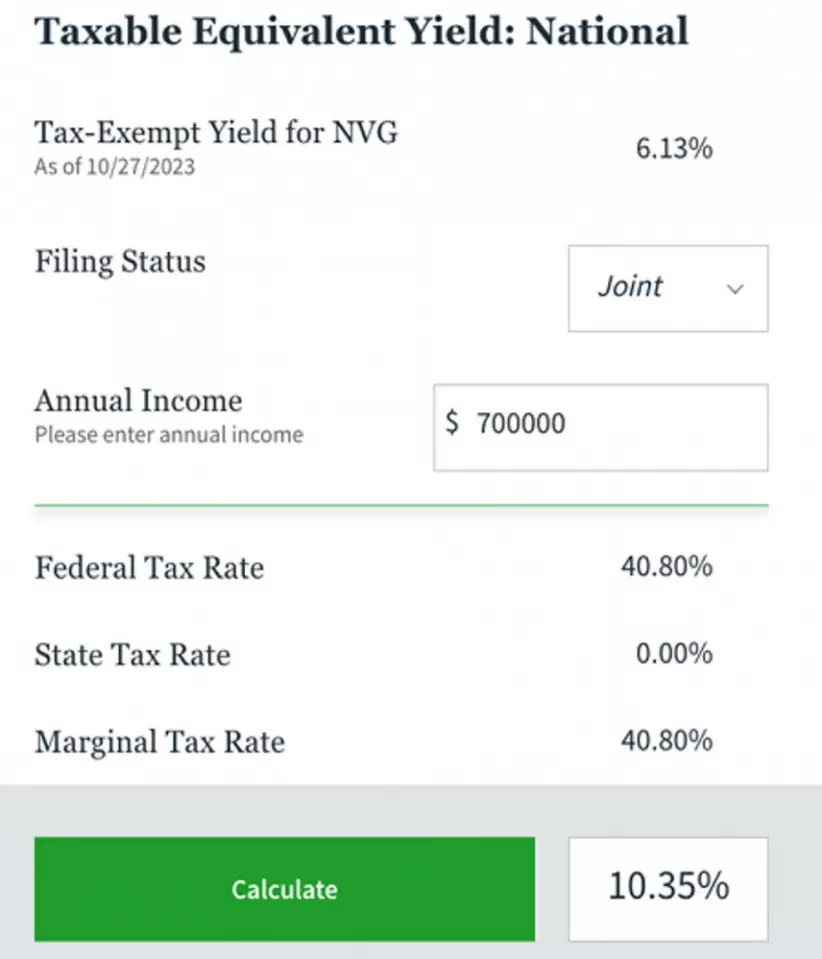

Y, por cierto, ¡el fondo acaba de aumentar su pago mensual en un 19%! El fondo vierte un 6,1% y sobre una base exenta de impuestos -están exentos de impuestos, recordá- es aún mejor. Para mis clientes más exigentes, esto supone un rendimiento fiscal equivalente de casi el 10,4%:

Mientras tanto, este dividendo con ventajas fiscales viene con no uno, sino dos márgenes de seguridad:

- El descuento del 16%. A medida que se reduzca este ajuste, el fondo disfrutará de una subida de precios.

- Además, es probable que el valor liquidativo aumente cuando las tasas de interés se estabilicen.

Sí, NVG está posicionado para ser una trifecta especial de los contribuyentes. La economía estadounidense se está ralentizando camino de una eventual recesión. Lo que significa que las tasas a largo plazo van a tender a la baja.

Ese movimiento empujará a los munis baratos como estos mucho más alto. Nada mal para unos bonos supuestamente aburridos. Es un buen momento para subirse al lento, constante y barato tren de los munis, antes de que nuestros amigos de la renta aparquen sus convertibles de alto vuelo y sobrevalorados y se dirijan hacia aquí.

*Con información de Forbes US