Hoy puede comprar acciones de Alibaba por aproximadamente el mismo precio que habría pagado en septiembre de 2014, justo después de la espectacular oferta pública inicial (OPI) de la compañía, la mejor de todos los tiempos en aquel momento.

¿Es ésta una de las grandes rarezas de la vida? - ¿Una segunda oportunidad para que los inversores reduzcan una oportunidad perdida? ¿Es una señal de estancamiento? ¿Una enorme trampa?

La negatividad de los medios de comunicación en torno a esta empresa ha sido generalizada, y puede parecer justificada. Las acciones de Alibaba han perdido cerca de un 75% de su valor en los últimos 18 meses, una destrucción de más de US$ 600.000 millones en valor empresarial. Sí, las acciones chinas han sufrido en general, pero el declive de Alibaba ha sido mucho peor que el del índice chino en general, casi dos veces más grave que las pérdidas experimentadas por otras grandes "empresas de plataforma" chinas como Tencent, Meituan y JD.com.

Parte del problema es la hostilidad focalizada de Pekín hacia la empresa, que ha sido implacable y coordinada en múltiples frentes. En octubre de 2020, los reguladores financieros detuvieron abruptamente los planes aún más masivos de una oferta pública inicial para la escisión de Alibaba, Ant Group.

En aquel momento, Ant era posiblemente la mayor y más innovadora empresa fintech del mundo, propietaria de Alipay, la mayor plataforma de pagos digitales de China (que gestiona más transacciones de pago que Mastercard y Visa juntas), y de Tianhong Yu'e Bao, el mayor fondo del mercado monetario del mundo (en aquel momento), entre otros activos. Alibaba es el mayor accionista de Ant, y el cierre de la oferta de Ant amputó efectivamente la estrategia de crecimiento e innovación de la empresa.

Poco después, la policía antimonopolio de China impuso una enorme multa a Alibaba, de US$ 2.800 millones, equivalente al 20% de los ingresos operativos de la empresa (2021). Sin embargo, esa suma era quizá incluso modesta en comparación con la "contribución" de US$ 18.600 millones -casi el doble de los ingresos de explotación de Alibaba el año pasado- que Pekín arrancó posteriormente a la empresa para apoyar la campaña de "prosperidad común" de Xi Jinping.

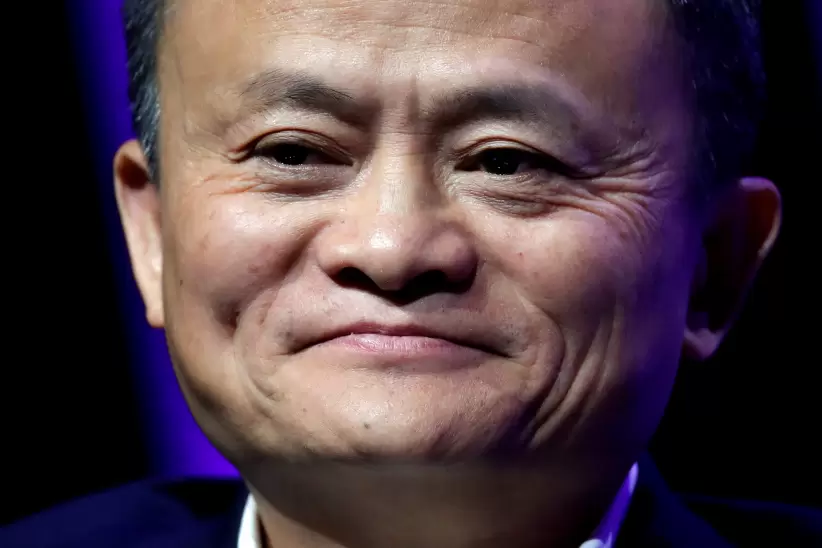

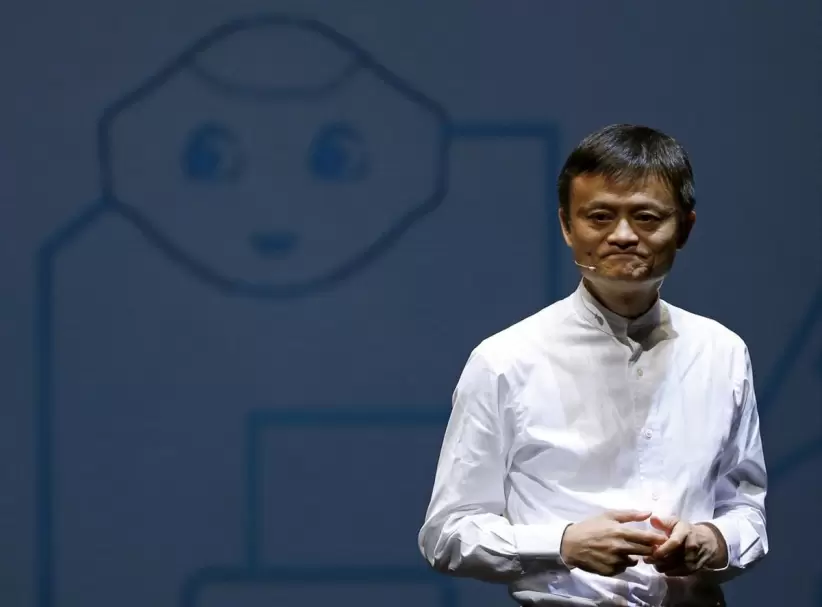

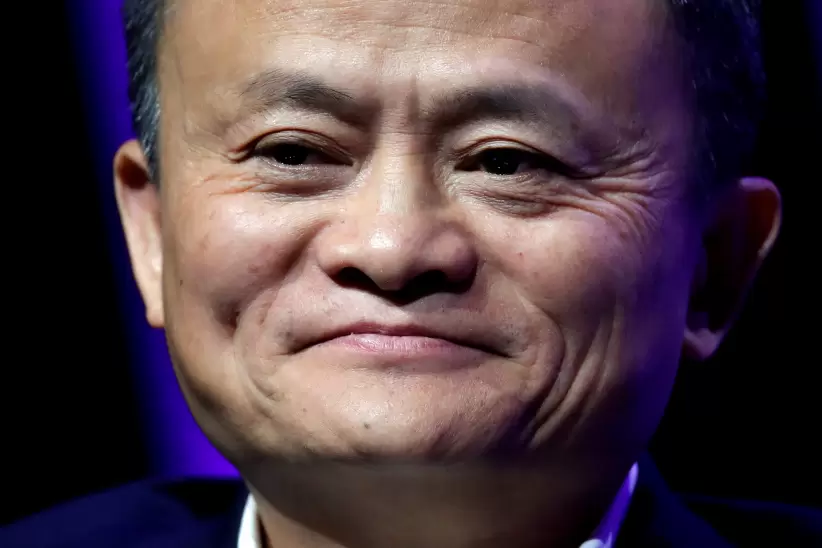

Los ejecutores de Xi también lo hicieron de forma personal, persiguiendo a Jack Ma -el fundador y espíritu impulsor de la empresa- hasta el cuasi exilio. A Jack no se le ha visto en público en 8 meses (véase mi columna anterior).

El panorama a nivel macroeconómico tampoco es prometedor: toda la economía china se está ralentizando (o peor).

- "Las cifras de este mes ilustran una economía en caída libre en abril... El sector inmobiliario se hunde y la demanda de exportaciones en el extranjero se desvanece. La mayoría de los economistas piensan que la economía china está a punto de estancarse... La oficina de estadísticas de China informó de que las ventas al por menor se contrajeron un 11,1% en abril con respecto al año anterior. La producción industrial cayó un 2,9%, liderada por un colapso en la producción de automóviles..."

Y ahora, los bloqueos de Covid pueden llevar al país a su primera recesión "moderna"...

- "Las restricciones de Covid-19 se han sumado a la ya pesada carga financiera de la empresa por las acciones reguladoras y la desaceleración económica del país. Alibaba dijo que desde mediados de marzo -cuando una ola de infecciones con la variante Omicron del coronavirus golpeó a China- ha visto un amplio impacto de las interrupciones en la cadena de suministro y la logística. Las ciudades con nuevos casos de Covid-19 en abril representaban más de la mitad de sus mercados minoristas en China. Si el bloqueo continúa más allá del segundo trimestre [dijo un analista de Barclays], creo que Alibaba está en serios problemas".

Los últimos resultados financieros de la empresa parecen prefigurar esta sombría perspectiva. Informó de una pérdida de 2.500 millones de dólares en el reciente trimestre, tres veces mayor que en el mismo trimestre del año anterior. El crecimiento de los ingresos (9% interanual) fue el "más lento de la historia".

- "Los ingresos del negocio principal de comercio electrónico de Alibaba en sus plataformas Taobao y Tmall se mantuvieron planos el pasado trimestre, ya que el valor total de las mercancías vendidas en las plataformas cayó en un solo dígito respecto al año anterior. Las ventas brutas de mercancías en marzo cayeron..."

Se dice que la empresa está considerando -o quizás ya ha llevado a cabo (estas cosas son siempre turbias en China)- profundos recortes de personal. Se dice que la moral es baja. La dirección se ha negado a ofrecer a los inversores "orientaciones" sobre sus resultados futuros previstos (aunque siempre lo han hecho hasta ahora). El archirrival de la empresa, sometido a algunas de las mismas presiones, ha pulsado el botón del pánico:

- "Tencent Holdings está despidiendo a gran cantidad de personas de sus departamentos de juegos y de tecnología financiera en medio de despidos masivos que comenzaron en marzo, ya que el titán tecnológico informa de un débil rendimiento en medio de una represión regulatoria y de la pandemia de COVID-19".

Y así, por razones específicas (para la empresa) y generales (para China), el consenso se inclina en contra de invertir en Alibaba.

- "Las acciones de Alibaba están baratas, pero no son una ganga: El campeón del comercio electrónico de China sigue recibiendo golpes desde múltiples flancos, pero un creciente malestar entre los consumidores se suma ahora a los vientos en contra de la regulación" (un reciente titular del WSJ)

- "Las acciones de Alibaba están irresistiblemente baratas. Los inversores podrían querer aguantar". (un reciente titular de Barron's)

El caso alcista: Alibaba es un "Screaming Value Play" (juego de valor)

Tal pesimismo -tan delicioso pesimismo- es en realidad la firma de una profunda oportunidad de inversión en valor.

Alibaba es una de las principales empresas tecnológicas del mundo, y los inversores tienen ahora la oportunidad de comprar el modelo de 2022 a precios de 2014.

En esos ocho años, los ingresos de Alibaba se han multiplicado por 10. El flujo de caja libre se ha multiplicado por 6. Los usuarios activos se han multiplicado por más de dos.

El crecimiento debería impulsar el valor. En los últimos 8 años, los gigantes tecnológicos de EE.UU. (como Apple, Google, Facebook, Microsoft) han aumentado su valor entre un 350 y un 560%. Amazon (el comparable más directo - véase más abajo) ha subido un 900%. Alibaba está en su liga, operativa y estratégicamente (como mostraremos). Y sus acciones se están vendiendo con un descuento del 8% respecto al nivel de 2014 tras la OPA.

Aparte de ser extraordinariamente barata, el caso alcista de Alibaba es impresionante. Se apoya en una serie de tesis -algunas específicas de la empresa, otras macrorrelevantes para China en su conjunto, y un escenario alcista único que desafía los precedentes-, pero puede ser la más importante de todas.

1. Los fundamentos - "Mucho mejor y mucho más barato"

Si se juzga según el estándar apropiado, el negocio básico de Alibaba está en una forma estupenda.

¿Cuál es entonces el "estándar apropiado"?

No es el rendimiento pasado de la empresa. Gran parte del "funk" surge de la comparación implícita de la Alibaba de hoy con la Alibaba de hace varios años. Después de una década (2011-2021) en la que el crecimiento de los ingresos superó de media el 50% anual, el rendimiento de la empresa en el último año -una ganancia de "sólo" el 19%- podría tomarse ahora como una señal de que la esclerosis corporativa se está instalando. Pero la explosiva adolescencia de una empresa no es el marco de referencia adecuado para la valoración en el futuro.

Se dispone de un estándar mucho más apropiado, basado en puntos de referencia extraídos de un comparable cercano -y es muy cercano-, a saber, Amazon.

Las similitudes empresariales entre Alibaba y Amazon son sorprendentes. Ambas empresas construyeron su negocio en torno a una plataforma central de comercio electrónico. Ambas se han ramificado en exóticos campos de la alta tecnología, en particular la computación en la nube, el diseño de chips semiconductores y los medios digitales y el entretenimiento. La comparación de las dos empresas revela no sólo el potencial de valor de cada una de estas líneas de negocio, sino también las sinergias o antisinergias de la cartera estratégica (primas o descuentos del conglomerado).

Entonces, ¿cómo se compara BABA con AMZN?

La respuesta corta es que Amazon es más antigua, y más grande - sus ingresos son un poco menos de 4 veces mayores que los de Alibaba. Por otra parte, el mercado doméstico de Alibaba es 4 veces mayor que el de Amazon, y el éxito en el mercado doméstico de una empresa -donde goza de ventaja- es la piedra angular de su potencial a largo plazo.

Además, según casi todas las medidas de eficiencia y eficacia empresarial, Alibaba supera actualmente a Amazon.

A pesar de este rendimiento operativo superior, en términos de valoración relativa, las acciones de Alibaba son mucho más baratas, que es lo que buscaría un inversor de valor.

La única medida en la que Amazon supera a Alibaba es el margen bruto, que reconozco que es una de las métricas de valoración más importantes, ya que refleja el grado fundamental de libertad estratégica de que goza una empresa. Actualmente, Amazon tiene una ligera ventaja sobre Alibaba: 41,3% contra 36,7%. Pero esto está sesgado por el fuerte rendimiento del negocio de computación en la nube (AWS) de Amazon, más maduro y con grandes márgenes. Si comparamos los principales negocios de comercio electrónico de las dos empresas en sus respectivos países de origen, los márgenes de caja de Alibaba (31%) son mucho más fuertes que los de Amazon (13-15%). La computación en nube es altamente intensiva en capital, lo que implica un largo periodo de inversión antes de que los rendimientos (altamente apalancados) empiecen a surtir efecto. El propio negocio de la nube de Alibaba se está poniendo al día en la actualidad, alcanzando la rentabilidad el año pasado, y con el tiempo debería empezar a rendir más como AWS.

2.El factor o los factores de China

Como se ha aludido, una constelación de macrofactores chinos interrelacionados ha afectado negativamente a los resultados recientes de Alibaba:

- la desaceleración económica general de China, agravada por la creciente crisis del mercado inmobiliario y el debilitamiento de las ventas minoristas

- el impacto negativo de los cierres de Covid

- la amenaza de exclusión de la cotización de las acciones de la empresa en Nueva York a causa de la disputa sobre la exigencia de inspecciones de auditoría por parte de la Junta de Supervisión Contable de Empresas Públicas (PCAOB) de la SEC.

Los dos primeros factores deberían mejorar con el tiempo, lo que impulsará a la empresa y a sus acciones, aunque puede ser difícil prever exactamente cuándo ocurrirá esto. (Quizás estén apareciendo recientes "brotes verdes" con respecto a ambas presiones).

Es más inminente un cambio positivo en el escenario de la exclusión de la bolsa, una exclusión de la misma. Los indicios apuntan a que las autoridades chinas han cambiado su posición en la dirección de un acuerdo.

- "Después de más de una década de interponerse en el camino de las inspecciones reguladoras estadounidenses de los auditores de las empresas chinas, las autoridades de China han sido inusualmente expresivas en los últimos meses sobre su deseo de resolver lo que se ha convertido en un importante lastre para las acciones chinas que cotizan en el extranjero, como Alibaba..."

- "[Un jefe regulador chino describió] las recientes conversaciones con el PCAOB como 'muy fluidas', añadiendo: 'Tenemos confianza en llegar a un acuerdo a corto plazo y creemos que esta incertidumbre se desvanecerá pronto'".

La eliminación de la posibilidad de exclusión de la lista sería una señal muy positiva, que creo que sería recibida con una revalorización al alza de muchas empresas chinas que cotizan aquí en Nueva York.

3.El factor Jack Ma

El comodín de Alibaba es el destino de Jack Ma, el carismático y supremamente innovador fundador de la empresa. A ojos de los inversores, su valor para la empresa es aparentemente enorme. Tras su desaparición en octubre de 2020, las acciones perdieron rápidamente más del 10% de su valor. Luego, cuando reapareció brevemente en un vídeo de 43 segundos en enero de 2021, el valor de mercado de la empresa se disparó en 60.000 millones de dólares.

Cada una de sus apariciones públicas reales en vivo -han sido cuatro, según mi recuento- ha impulsado un aumento significativo de la valoración:

Eso sí, ninguna de ellas constituyó un evento de "Jack ha vuelto". El vídeo de enero simplemente significó "Jack está (todavía) vivo". El avistamiento de septiembre le mostró en libertad, aparentemente, en público. Los sucesos de octubre mostraron que era capaz de salir del continente (Hong Kong), y luego de abandonar China por completo (España). Todos pasos alentadores hacia la normalidad, al menos para un ciudadano chino de a pie. Pero lo que el mercado está esperando es una indicación de que Jack Ma está realmente preparado para volver a desempeñar algún tipo de liderazgo. Sin embargo, en ninguna de estas apariciones Ma ofreció ningún comentario sobre la empresa, o cualquier otro asunto de fondo. Ni tampoco una palabra de inglés (aunque, por supuesto, habla con fluidez y elocuencia). Aun así, los inversores votaron miles de millones en el aumento del valor de mercado de las acciones de la empresa, por la esperanza.

El nerviosismo de la valoración de BABA ante los más mínimos indicios de noticias sobre la situación de Jack Ma se confirmó, en sentido contrario, en mayo de este año por un extraño incidente de confusión de identidad que detonó el miedo latente en torno a su destino:

- "Las acciones de Alibaba [en Hong Kong] cerraron el martes [3 de mayo] un 1,7% más abajo -después de haber caído antes más de un 9%- tras los rumores no confirmados que vinculaban al fundador de la compañía, Jack Ma, con una investigación de seguridad nacional. Los medios de comunicación estatales chinos informaron a primera hora de la mañana de que la oficina de seguridad de Hangzhou adoptó el 25 de abril "medidas coercitivas penales" sobre un individuo de apellido Ma por sospechar que utilizaba Internet para poner en peligro la seguridad nacional".

La rehabilitación de Jack Ma, incluso hasta el estatus de ciudadano de a pie, libre de moverse, comentar y volver a tener algún papel en la dirección de la empresa, por muy reducido o "refrenado" o "rectificado" (la terminología de Pekín) que sea ese papel, sería la señal para un rally de alivio que podría finalmente cambiar la marea del sentimiento.

Las oportunidades de inversión en valor siempre son feas. El panorama general siempre es oscuro. Las tendencias empresariales recientes son siempre desalentadoras. Siempre hay algún tipo de nube sobre la gestión. Las acciones están deprimidas. La moral es baja. Los reguladores son hostiles. El sentimiento del mercado es negativo.

Pero el sentimiento es generalmente una señal contraria. En este caso, los fundamentos son claramente muy fuertes, y es razonable esperar la perspectiva de un alivio para algunos de los negativos estratégicos o a nivel macro, con el tiempo. El momento es incierto. Pero ése es siempre el principal riesgo asociado a la inversión en valor: el plazo del cambio de opinión. (Los estudios académicos lo han evaluado entre 18 y 30 meses, por término medio, incluso hasta cinco años). Aun así, esto también puede verse como una ventaja, porque da a los inversores el tiempo extra, para evaluar y decidir cómo tomar sus posiciones en un estado de ánimo tranquilo y deliberado (que siempre es lo mejor). Y luego - para practicar la paciencia.