El S&P 500 tuvo 12 meses difíciles. Entre el 3 de febrero de 2022 y el 3 de febrero de 2023, el índice de gran capitalización de los principales acciones estadounidenses perdió un 20% de su valor, antes de volver a arrastrarse hasta un déficit del 7,6%. Sin embargo, la caída no afectó a todos los sectores por igual. Ocultas en esas pérdidas hay enormes ganancias en el sector energético.

Entre las 20 acciones más alcistas del índice en el último año, diez de ellas son empresas energéticas. La mayoría pertenecen al sector del petróleo y el gas, pero la energía solar también está representada.

Siga leyendo para conocer más de cerca estos 10 grandes acciones energéticas, además de echar un vistazo a lo que está impulsando su crecimiento, cómo la tendencia está cambiando el S&P 500 y las perspectivas de la energía para 2023.

Diez acciones energéticos de rápido crecimiento para 2023

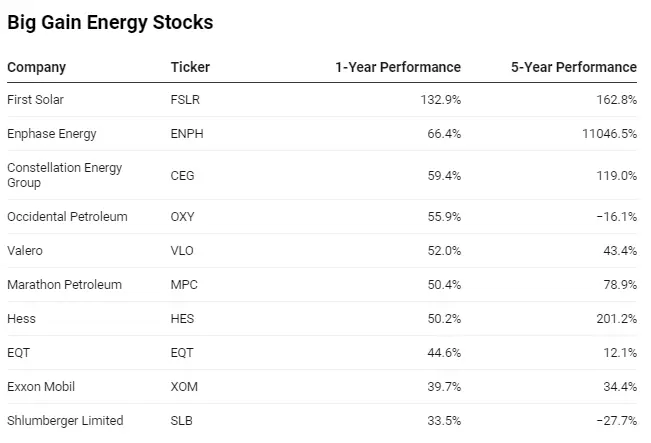

En 2021 y 2022, las acciones del sector de la energía tuvieron unos años muy buenos, pero ¿seguirán así? La tabla siguiente presenta 10 empresas energéticas del S&P 500 con ganancias en 12 meses del 33% o más. Para una visión a más largo plazo, también se incluye el rendimiento a cinco años de cada título. Todos estas acciones, salvo dos, registraron ganancias de al menos dos dígitos en los últimos cinco años.

First Solar (FSLR)

First Solar fabrica y vende paneles solares eficientes y de alto rendimiento. La compañía es una adición reciente al S&P 500, uniéndose en diciembre de 2022. First Solar genera unos ingresos anuales de entre 2.500 y 3.000 millones de dólares, pero su rentabilidad ha sido irregular. First Solar redujo recientemente sus previsiones para 2022 a una pérdida por acción de entre 0,35 y 0,65 dólares.

El fabricante de paneles solaresmantiene un sólido balance y puede beneficiarse de los incentivos a la fabricación de energía solar en EE.UU. Los inversores deben tener en cuenta las características competitivas y cíclicas de la industria solar, además de los gastos de capital necesarios para mantener la tecnología actualizada.

Enphase Energy (ENPH)

Enphase fabrica convertidores de energía solar y sistemas de almacenamiento. Enphase también es relativamente nueva en el S&P 500. El índice incorporó a esta empresa tecnológica de energías limpias en enero de 2021. Después de generar pérdidas durante varios años, Enphase dio un giro en 2019 y fue más rentable desde entonces. En 2021, la empresa generó 1.300 millones de dólares en ingresos y 145 millones de dólares en beneficios netos. Hasta los tres primeros trimestres de 2022, Enphase había obtenido 1.600 millones de dólares en ingresos y unos ingresos netos de casi 244 millones de dólares.

Enphase tiene fuertes márgenes brutos en relación con sus pares y goza de una reputación de marca líder entre los instaladores solares residenciales. Al igual que First Solar, Enphase se enfrenta a algunos riesgos e incertidumbres del sector. La empresa también tiene un corto historial de rentabilidad.

Constellation Energy Group (CEG)

Constellation Energy es uno de los principales productores de energía libre de carbono, que suministra a hogares y empresas de todo EE.UU. La empresa genera energía a través de recursos nucleares, eólicos, solares, de gas natural e hidráulicos. Constellation Energy se incorporó al S&P 500 a principios de 2022, justo después de que la empresa se separara de su matriz Exelon (EXC).

En 2021, CEG registró unos ingresos de 19.600 millones de dólares y una pérdida neta de 205 millones. A través de los tres primeros trimestres de 2022, CEG generó ingresos operativos de alrededor de US$ 17 mil millones y una pérdida neta de US$ 194 millones. A pesar de las pérdidas, a los analistas les gusta CEG por su sólido balance y su dominio en el espacio de la energía limpia. La empresa paga un pequeño dividendo trimestral de 0,141 dólares por acción.

Occidental (OXY)

Occidental adquiere, explora y desarrolla propiedades de petróleo y gas en Estados Unidos, Oriente Medio y África.

OXY completó una adquisición considerable en 2019, que consumió efectivo, añadió deuda al balance y alteró los dividendos a los accionistas. La compañía registró una gran pérdida en 2020 -como muchos valores energéticos-, pero ahora parece estar moviéndose en la dirección correcta.

Los ingresos de OXY en 2021 ascendieron a casi 26.000 millones de dólares y el beneficio neto fue de 1.500 millones de dólares. En los tres primeros trimestres de 2022, la empresa amortizó el 34% de su deuda pendiente y recompró casi 42 millones de acciones. Occidental también aumentó su dividendo trimestral de 0,01 dólares en 2021 a 0,13 dólares en el primer trimestre de 2022.

En particular, el famoso inversor Warren Buffett aumentó recientemente su posición en la petrolera en 35,8 millones de acciones. OXY es ahora la sexta mayor posición en la cartera de acciones de Berkshire Hathaway.

Valero (VLO)

Valero posee y explota refinerías de petróleo en Norteamérica y el Reino Unido. La empresa produce gas, diésel, combustible para aviones y etanol de maíz de combustión limpia. En 2022, Valero obtuvo unos ingresos netos de 11.500 millones de dólares con unos ingresos de 176.000 millones de dólares, cerrando el año con unos resultados del cuarto trimestre que superaron las expectativas. Los ingresos y beneficios netos de Valero en el ejercicio anterior fueron de 114.000 millones de dólares y 930 millones de dólares, respectivamente.

A los analistas les gusta Valero por sus activos de refino de alta calidad y sus márgenes competitivos. La empresa sigue centrándose en la eficiencia de los márgenes y también está invirtiendo en gasóleo renovable, que podría convertirse en una buena fuente de crecimiento en el futuro. A los inversores les gusta Valero por su compromiso de devolver a los accionistas entre el 40% y el 50% de su flujo de caja operativo +2,5%.

Marathon Petroleum (MPC)

Marathon Petroleum refina, comercializa y distribuye productos petrolíferos en Estados Unidos. Marathon obtuvo unos sólidos resultados a finales de 2022, con un beneficio por acción (BPA) ajustado en el cuarto trimestre que superó en un 17% la estimación de consenso. El resultado ajustado del cuarto trimestre, de 6,65 dólares, también superó ampliamente el BPA de 1,30 dólares del trimestre anterior. En el conjunto del año, MPC ganó US$ 28,12 por acción diluida, frente a los US$ 15,24 del año anterior.

La refinería de petróleo se está beneficiando de las favorables condiciones del sector. Además, el cierre de la desinversión de Marathon en Speedway liberó efectivo y reforzó la posición financiera de MPC. Desde entonces, la empresa invirtió 15.000 millones de dólares en la recompra de acciones. A Marathon aún le quedan varios miles de millones en su autorización de recompra de acciones, además de un considerable saldo de caja.

Hess (HES)

Hess explora y produce petróleo crudo y gas. En el último trimestre de 2022, Hess obtuvo unos ingresos netos de 624 millones de dólares. Este resultado es muy superior al del año anterior, que fue de 265 millones de dólares. Para todo el año, Hess generó unos ingresos netos de 2.200 millones de dólares, frente a los 559 millones de 2021.

En particular, Hess tiene una participación del 30% en un recurso prometedor en Guyana, América del Sur, que comenzó a producir en 2019.

La compañía espera que la región produzca 1 millón de barriles brutos de petróleo por día con una economía favorable para 2027. El recurso diversifica la exposición de Hess y la protege en cierta medida de políticas y regulaciones estadounidenses potencialmente restrictivas. Hess paga un dividendo trimestral. En el primer trimestre de 2022, la empresa aumentó el pago de 0,25 a 0,375 dólares por acción.

EQT (EQT)

EQT produce gas natural y líquidos de gas natural en la cuenca de los Apalaches. EQT genera unos 3.000 millones de dólares de ingresos anuales, pero su rentabilidad ha sido irregular. La compañía ha registrado pérdidas operativas anuales desde 2018. Los inversores sí aprecian el enfoque de la compañía en el pago de la deuda y la devolución de valor a los accionistas. Hasta los tres primeros trimestres de 2022, EQT reembolsó 830 millones de dólares en deuda, con un objetivo declarado de reducción de deuda de 4.000 millones de dólares para finales de 2023.

En el mismo plazo, la empresa también recomprará 2.000 millones de dólares en el marco de su programa de recompra de acciones. Los accionistas también se benefician de un dividendo anual fijo de 0,60 dólares por acción.

Corporación Exxon Mobil (XOM)

ExxonMobil explora y produce crudo y gas natural en todo el mundo. El productor de petróleo es una de las mayores empresas del mundo y ostenta la categoría de élite de los Aristócratas del Dividendo. Los aristócratas de los dividendos son empresas del S&P 500 que han aumentado los dividendos a sus accionistas durante al menos 25 años consecutivos. (Para más información sobre los aristócratas, véase 10 aristócratas de dividendos que más pagan y que superarán su rentabilidad en 2023).

Exxon generó 55.700 millones de dólares en ganancias GAAP en 2022, respaldando 30.000 millones de dólares en distribuciones a los accionistas. Los beneficios GAAP de 2022 más que duplicaron el resultado de 2021 de 23.000 millones de dólares.

Exxon se beneficia de la escala, de una cartera diversificada de activos y de una profunda cartera de proyectos, incluidos los ricos activos de Guyana y el Pérmico. Exxon aumentó significativamente su deuda a largo plazo en 2020, pero ha progresado en su amortización. En los próximos años, los accionistas se beneficiarán del agresivo plan de recompra de acciones de la empresa para 2023 y 2024.

Shlumberger Limited (SLB)

SLB proporciona una cartera de servicios a los yacimientos petrolíferos, que van desde soluciones tecnológicas innovadoras hasta la gestión de proyectos. SLB registró grandes ganancias en ingresos y BPA en su cuarto trimestre y en todo el año 2022. Los ingresos trimestrales crecieron un 27% frente al trimestre del año anterior, mientras que el BPA subió un 76%. Los ingresos de todo el año aumentaron un 23% frente a 2021, y el BPA GAAP subió un 81%. SLB también aumentó su dividendo trimestral un 43%, hasta 0,25 dólares por acción.

Los servicios de SLB crean eficiencias para los operadores de pozos. Por ello, la empresa goza de una sólida reputación de marca y una base de clientes mundial. SLB también invierte regularmente en investigación y desarrollo, lo que debería contribuir a mantener su posición de líder innovador en servicios petrolíferos.

*Con información de Forbes US.