Al contrario de lo que todos esperaban, los diferentes tipos de cambio que operan en el mercado registraron una fuerte baja desde las elecciones generales de octubre y atraviesan una extraña calma en el tramo final de campaña hacia el balotaje.

Este martes, la cotización del blue perforó los 900 pesos ($890), mientras que el contado con liquidación y el dólar MEP volvieron a marcar nuevas caídas para operar a $858 y $847, respectivamente.

“Faltan dos semanas y está todo muy tranquilo. Es raro. Los futuros empezaron a subir un poco estos días y la última semana puede estar un poco más movido porque no suele ser así”, subraya a Forbes el analista de mercados, Daniel Osinaga.

Ya la semana anterior había mostrado una tendencia bajista con contratos a futuros relativamente estables y un Banco Central sosteniendo sus compras netas en el MULC desde hace dos semanas, a pesar de la poca liquidación del agro.

“Estimamos que las compras netas de la autoridad monetaria se explican principalmente por 2 factores: a) las mayores exportaciones de otros sectores de la economía dado el incentivo generado por el nuevo “dólar exportador” (se liquida un 70% al dólar oficial y 30% al CCL); y b) una presión a la baja sobre la demanda ejercida por el mismo BCRA (reflejado en un menor volumen operado en el MAE)”, dicen desde Ecolatina.

“En la misma línea, el crédito comercial fue y es una de las principales herramientas del Gobierno para relajar el trade-off entre sostener la actividad y acumular Reservas Internacionales ante la falta de dólares: la deuda comercial por importaciones de bienes siguió creciendo durante septiembre (última estimación disponible), y estimamos que en el acumulado del año ya sube cerca de USD 12.900 M, rondando un stock de USD 45.000 M”, agregaron.

Otro de los elementos a tener en consideración son los depósitos en dólares y los plazos fijos en pesos del sector privado, los cuales revirtieron su tendencia para estabilizarse e incluso subir en 48 millones de dólares y $700.000 millones de pesos, respectivamente.

“Hacia adelante, los factores político-electorales (como declaraciones de los candidatos, realineamientos políticos o las orientaciones que pueden mostrar algunas encuestas) continuarán siendo los principales móviles de las tendencias financieras y cambiarias en las próximas semanas: el mercado siempre buscará anticiparse al resultado del ballotage”, prevén desde la consultora.

Bajo este escenario, el gran interrogante pasa por la magnitud del ajuste cambiario post electoral, algo que todos los agentes descuentan a pesar de las declaraciones del ministro que aseguró la continuidad de la política de micro devaluaciones conocida como “crawling peg”.

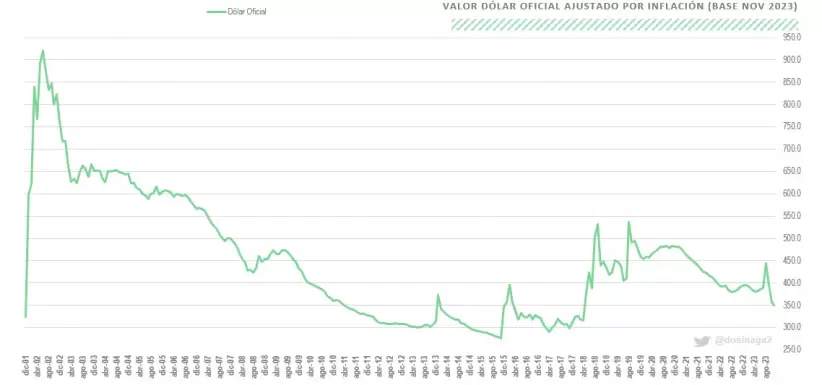

“No hay manera de que no pegue un salto. Es el tipo de cambio real multilateral más bajo de todo el gobierno de Alberto”, remarca Osinaga y comparte un gráfico que muestra un atraso cambiario solo comparable con el Gobierno de Macri antes de la devaluación de mediados del 2018.

En cuanto al dólar MEP, los datos del analista grafican un claro overshooting en las últimas semanas que ahora con esta baja tiende a converger a la cotización promedio de los cuatro años de esta administración.

Respecto a la fecha de la posible devaluación, Osinaga asegura que, a partir de la intervención oficial en el mercado de futuros, puede interpretarse que durante noviembre no habrá novedades y que el ajuste pasará para diciembre.

En tanto, en Ecolatina aniticpan que “la devaluación acumulada que se desprende de los tipos de cambio implícitos entre noviembre y enero alcanza casi el 100%, con un dólar oficial esperado para fines de diciembre 2023 en la zona de $670”.