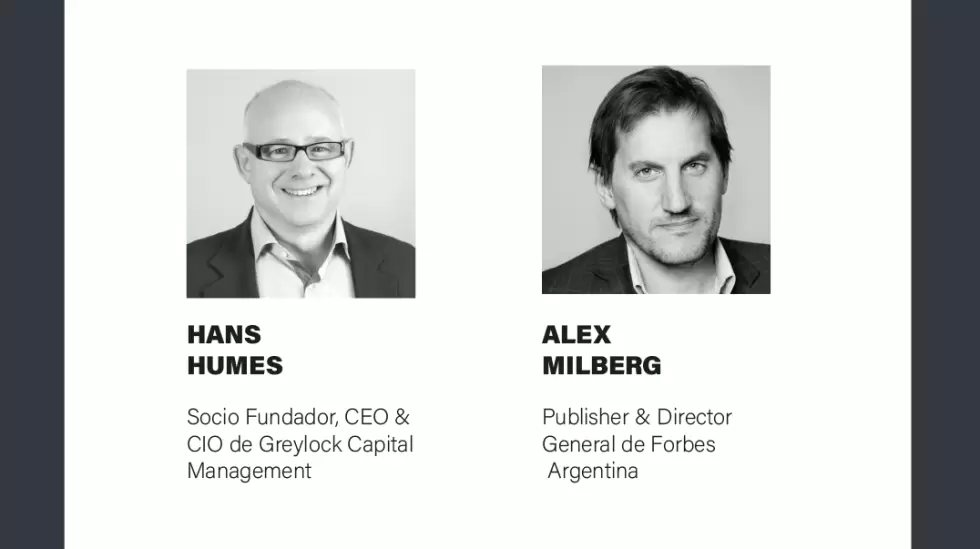

Hans Humes en #ForbesMoney: "Martín Guzmán fue aprendiendo sobre la marcha"

El principio de acuerdo del gobierno argentino con los grandes acreedores ocupó buena parte de la segunda edición de Forbes Money Summit. Dos actores importantes de este complejo proceso protagonizaron el inicio y el cierre del evento: Joseph Stiglitz y Hans Humes. CEO de Greylock Capital Management y portavoz del Argentina Creditor Comittee, Humes ya era un viejo conocido de la Argentina. "Empecé mi trabajo en Ecuador y Perú. En el año 2000 me parecía que iba a haber un problema con la deuda Argentina, y a partir de 2001, formamos el comité de acreedores para negociar entre 2002 y 2005".

Cuando se avecinaba un nuevo problema con la deuda argentina, Humes volvió a contactar a sus "amigos locales" y empezó a trabajar para acordar una nueva reestructuración. Aún antes de ser nombrado ministro, Humes tomó contacto con el futuro titular de Economía, Martín Guzmán. "Su trabajo académico debe haber ayudado en el proceso", dijo Humes en un mano a mano con el director de Forbes, Alex Milberg. "Pero nunca había estado en una negociación. Y es más difícil hacerlo que analizarlo", afirmó.

Especialmente en una negociación tan "complicada" como la que describió Humes: "Los grandes fondos fueron más agresivos que en 2005. Cada fondo tiene una responsabilidad fiduciaria de sacar lo más que puedan. Pero nunca habíamos visto a los grupos tratando de negociar tan duramente con el gobierno. Muchos tenían experiencia en negociar deuda corporativa americana, especialmente en high yield, Y ahí la cultura es mucho más agresiva que en deuda soberana. Así que fue interesante de ver. Estoy muy feliz de que al final llegamos a un acuerdo", explicó.

Aún marcando esas diferencias con el canje de 2005, llevado adelante por Roberto Lavagna y Guillermo Nielsen del lado argentino, Humes cree que el acuerdo que logró Guzmán es es mejor: "Lo que pasó en 2005 dejó la puerta abierta para que entrara Elliott. Esta vez creo que la solución fue mucho mas exitosa", dijo en alusión al extenso conflicto en los tribunales de Nueva York con los "fondos buitres", que terminó recién en 2016. Pero Argentina todavía tiene una larga lista de desafíos, entre ellos, la renegociación con el FMI, algo que "siempre es complicado": "Es más sencillo negociar con el fondo después de haber negociado con nosotros y Guzmán tiene muy buena relación con Giorgieva, lo cuál ayuda. Pero hay muchos puntos de vista dentro del FMI. Y siempre hay algún tipo de condicionalidad".

Sobre las posibilidades de reingreso a los mercados mundiales, Humes opinó que "Argentina tiene una oportunidad en los próximos 12 y 18 meses. Eso depende mucho del estado de liquidez del mundo". En el fondo, Humes es optimista: "Yo creo que argentina puede recuperarse. Tiene una población muy educada, una economía sofisticada, los bancos son fuertes, la gente es sofisticada y la industria puede competir en el mundo. Argentina tiene una oportunidad".