Hoy les mostraré una estrategia de crecimiento de dividendos de dos partes que en realidad generó dinero para un grupo de inversionistas en el año desastroso que fue 2008. Es una estrategia de inversión apropiada para que la sigamos ahora, ya que es probable que la Reserva Federal aumente las tasas hasta que la economía estadounidense termine en una recesión (¡suponiendo, por supuesto, que no estemos ya en una!).

Antes de entrar en los detalles de esta técnica y un stock de ejemplo, quiero ser sincero vos. Creo que las acciones se dirigen a la baja aún antes de que finalmente suban.

Dicho esto, si miramos dentro de un año a partir de hoy, me gustan nuestras posibilidades. Y si ha estado siguiendo mi trabajo, ¡y mis advertencias de precaución!, hasta 2022, sabe que no digo esto a la ligera. Y yo no habría dicho esto en enero.

Afortunadamente, ahora es julio y podemos comenzar a mordisquear responsablemente a los productores de dividendos de la más alta calidad. Al hacerlo, vamos a exigir estos dos rasgos:

- Fuerte, y mejor aún acelerado, crecimiento de dividendos, porque como hemos estado diciendo una y otra vez (¡y otra vez !) en nuestra serie reciente sobre mi estrategia de inversión Dividend Magnet, es el principal impulsor de los precios de las acciones. Y …

- Una beta baja: Beta es una medida de volatilidad y puede detectarla en la mayoría de los evaluadores. En pocas palabras, una acción con una beta de 1 cotiza más o menos junto con el mercado. Las betas inferiores a 1 son menos volátiles que las del mercado, mientras que las superiores son más volátiles.

Combine una beta baja y un dividendo acelerado y el resultado puede ser una máquina de ingresos y crecimiento verdaderamente poderosa y estable.

El ejemplo clásico de un productor de dividendos beta bajo que desafía una caída se produjo la última vez que una crisis financiera (a diferencia de una crisis de salud) sacudió el mercado. Eso fue 2008, un año que eliminó el 37% del S&P 500. Pero General Mills (GIS), que tiene un historial de ser mucho menos volátil que el mercado, navegó contra corriente.

Durante 2008, su beta de cinco años promedió solo 0,23, lo que significa que fue solo un 23% tan volátil como el S&P 500. La realidad resultó aún mejor para los accionistas de GIS: la acción fue una de las pocas que sobrevivieron ese año desastroso con una ganancia, ¡y además decente!

Incluso cuando las acciones de General Mills tocaron fondo ese año, en diciembre, todavía estaban casi un 2% por encima de su nivel de enero de 2008. El único problema con General Mills hoy es que el crecimiento de sus dividendos no solo es escaso sino que se está desacelerando.

Claro, el pago ha subido un 151 % desde finales de 2008. Está bien, y su imán de dividendos hizo subir el precio de las acciones al mismo tiempo. Pero el dividendo apenas se ha movido en seis años, y el precio de las acciones tampoco ha ido a ninguna parte. Parece poco probable que eso cambie ya que la inflación aumenta los costos de los ingredientes de la compañía.

Sin duda, GIS sigue siendo una acción decente para mantener: gracias a su beta baja, es poco probable que caiga tanto como el mercado en el siguiente tramo hacia abajo. Pero hay ejemplos mucho mejores de dividendos y una calificación beta baja que se combinan para obtener rendimientos superiores.

La impactante historia de crecimiento de dividendos del 5,400 % de UNH

Caso en cuestión: aseguradora de salud UnitedHealth Group (UNH), un nombre que los miembros de Hidden Yields conocerán bien: hemos obtenido un rendimiento total del 76 % en las acciones desde que las compramos en enero de 2020.

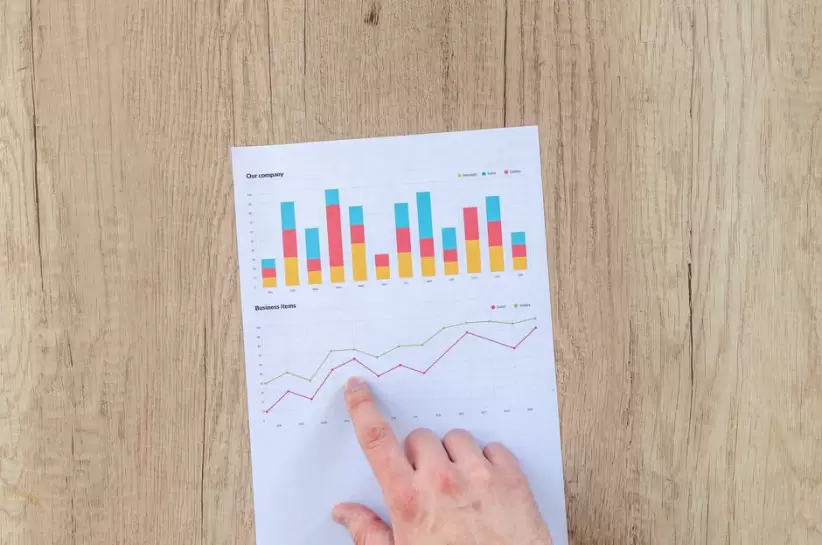

Compruebe la diferencia en el crecimiento de los dividendos desde 2008, en comparación con General Mills: ¡ni siquiera está cerca! El crecimiento explosivo de los pagos de UNH ha impulsado una ganancia de precio más de 10 veces mayor:

Tenga en cuenta también el crecimiento acelerado del pago de las acciones en los últimos años (UNH acaba de anunciar un saludable aumento de dividendos del 14 % en junio). Gracias a su beta de cinco años de solo 0,77, este debería ser un 23 % menos volátil que el S&P 500. Pero este año, como GIS en 2008, lo ha hecho mucho mejor: mientras el mercado se hundió un 19 %, UNH ganó terreno!

Esta es también la mejor manera de generar un dividendo alto y seguro a lo largo del tiempo. Porque si tiene una acción como UNH a largo plazo, su rendimiento sobre el costo, o el rendimiento actual de la acción en el momento de su compra original, probablemente se disparará, gracias a su fuerte crecimiento de dividendos.

Considere esto: si hubiera comprado UNH a principios de 2009, su dividendo apenas se habría registrado, debido al rendimiento casi invisible del 0,1% de las acciones en ese momento. Pero avance rápido hasta el día de hoy y obtendría un rendimiento increíble del 24,8 % en su compra original, gracias al impresionante crecimiento del dividendo del 5400 % de las acciones en ese lapso.

El sólido crecimiento de UNH se debió en gran parte a que tuvo la previsión en 2011 de iniciar Optum, su propia unidad impulsada por la tecnología. Optum brinda beneficios de farmacia, administra clínicas y suministra análisis de datos y otra tecnología de vanguardia para optimizar la atención médica. En estos días, las ganancias de Optum continúan creciendo más rápido que el negocio heredado de UNH, y sus ganancias representan más de la mitad del resultado final total de la empresa.

¡Imagínese obtener una cuarta parte de su recompra original en dividendos en efectivo cada año! Ese es el poder del imán de dividendos.

*Con información de Forbes US.