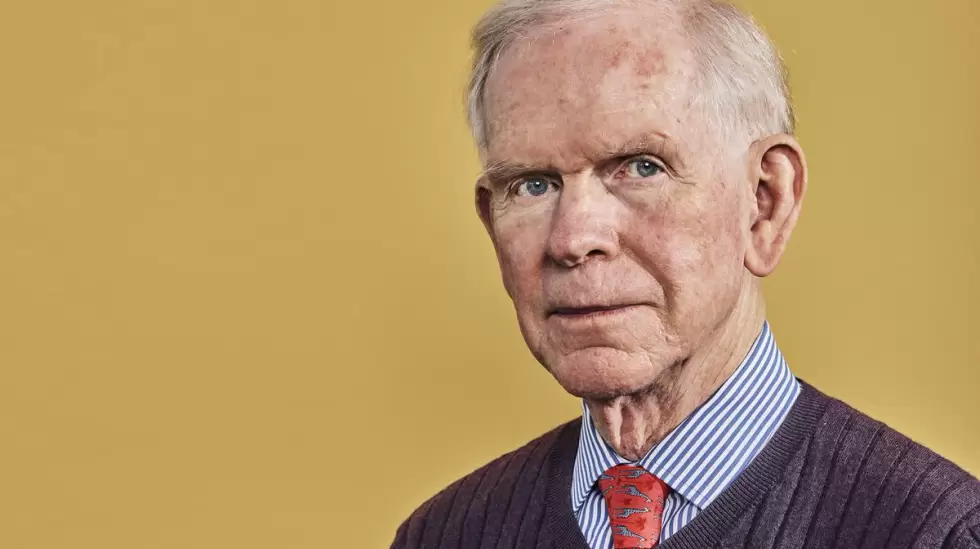

Jeremy Grantham llamó la atención del mercado con su llamada de "superburbuja" sobre las acciones estadounidenses. Ahora quiere transmitir un mensaje aún más alarmante y urgente, uno que a sus críticos les resulte más difícil de aceptar.

El período de gracias -denominado "Ricitos de oro" por los norteamericanos- de los últimos 25 años está terminando, y el mundo necesita prepararse para un futuro de inflación, crecimiento más lento y escasez de mano de obra, dijo el renombrado inversor de valor en una entrevista de Bloomberg "Front Row".

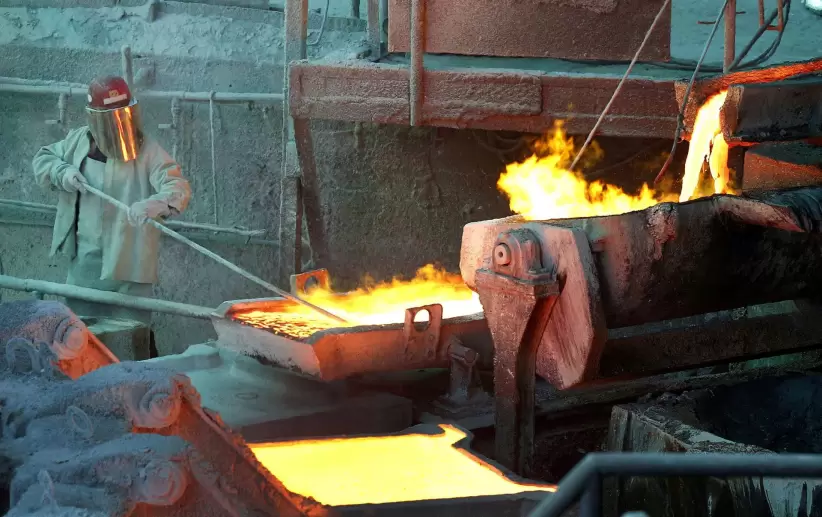

“Solo hay una cierta cantidad de petróleo barato, níquel barato, cobre barato, y estamos empezando a alcanzar algunos de esos límites”, dijo Grantham, cofundador de la administradora de activos de Boston GMO. “El cambio climático viene con fuertes inundaciones, graves sequías y temperaturas más altas, nada de esto facilita la agricultura. Entonces, vamos a vivir en un mundo de cuellos de botella, escasez y picos de precios en todas partes”.

Grantham, de 83 años, insiste en que todo eso es inevitable porque, junto con la escasez de materias primas, los baby boomers se están jubilando, las tasas de natalidad están disminuyendo, los mercados emergentes están madurando y las tensiones geopolíticas están aumentando, todas tendencias que se están gestando desde hace décadas y son casi imparables.

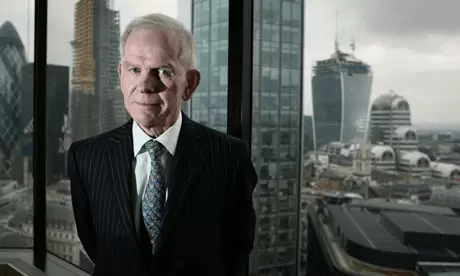

La semana pasada, Grantham describió lo que considera solo la cuarta superburbuja en la historia de EE. UU., reiteró que una caída es inminente y aconsejó salir de las acciones de EE. UU. por completo. Predijo una caída de casi el 50% en el S&P 500 y dijo que ninguna cantidad de intervención de la Reserva Federal podría evitarlo.

Su predicción fue oportuna y precedió a unos días volátiles para los mercados.

Grantham sostiene que los excesos (y los costos) de la superburbuja son sintomáticos de la tendencia de la humanidad a vivir por encima de sus posibilidades: la demanda de dinero fácil que elevó los precios de los activos y, al hacerlo, exacerbó la desigualdad, ahora está cobrando su precio. en forma de tensiones económicas y fragmentación social.

De manera similar, el crecimiento del siglo pasado en busca de niveles de vida cada vez más altos dejó suelos empobrecidos, ecosistemas envenenados y un clima cambiante, dijo. Es por eso que la vida silvestre está desapareciendo, la biodiversidad está en peligro y la reproducción humana se está desacelerando.

“Simplemente hemos disparado mucho más allá de la capacidad a largo plazo del planeta para tratar con nosotros”, dijo Grantham, quien opera una fundación de $1.500 millones para proteger el medio ambiente. “La naturaleza está empezando a fallar. Y al final, si no arreglamos eso, también comenzamos a fallar”.

Es probable que esos puntos de vista resuenen entre los compañeros conservacionistas de Grantham. Para sus escépticos, ya es demasiado Chicken Little.

Durante la mayor parte de la última década, Grantham se ha mostrado escéptico con respecto a las valoraciones de las acciones y ha despreciado el ferviente entusiasmo que acompañó al mercado alcista. Después de su última llamada de choque, una publicación en Twitter enumeró sus advertencias de que el cielo se está cayendo para sugerir que se equivoca con demasiada frecuencia como para que lo tomen en serio.

En GMO, que administra alrededor de $65 mil millones, el valor ha sido una estrategia costosa para los clientes. Solo uno de los nueve fondos de capital de la empresa con un historial de cinco años ha superado al MSCI World Index, según datos de Bloomberg.

Desde que predijo por primera vez un colapso de las acciones hace un año, Grantham se ha estado preparando para lo peor. En la Fundación Grantham, que tiene inversiones de capital de riesgo en todo, desde energía renovable hasta captura de carbono, puso en corto los índices Nasdaq Composite y Russell 2000 como cobertura.

Personalmente, invirtió en la llamada estrategia de dislocación de acciones de GMO, un vehículo que también usa posiciones cortas para beneficiarse de una brecha de valoración cada vez más estrecha entre acciones baratas y caras.

Las posiciones cortas no suelen formar parte del guión de Grantham. Dijo que se centró en el Russell 2000 porque tiene una "alta densidad de empresas inestables que no están ganando dinero" y en el Nasdaq porque también contiene muchos nombres no rentables.

No vender siempre es una opción, dijo Grantham. Pero, señaló, aquellos que aguantaron caídas pasadas soportaron una espera agonizante para recuperar sus pérdidas: 25 años en el caso del Promedio Industrial Dow Jones en 1929, casi 15 años para el Nasdaq Composite en 2000 y 5 1/2 años para el S&P 500 en 2007.

“Si cree que puede soportarlo durante 10 o 20 o incluso 30 años, sea mi invitado”, dijo Grantham. “Pero la historia dice que muchos de ustedes no lo soportarán”.

- Con información de Bloomberg.