Los precios del cobre crecieron más de un 2% durante la jornada de este viernes hasta alcanzar los US$ 4,36 por libra o US$ 9.477 por tonelada, un nivel no visto desde junio de 2022. De esta manera, en lo que va del año, la materia prima acumula un incremento del 10%, alineándose con el oro, que avanza un 13%.

El aumento de la demanda de cobre se considera un indicador de salud económica, ya que el metal rojo es de vital importancia para el entorno de transición energética y para la fabricación de coches eléctricos, redes eléctricas y turbinas eólicas, equipos en los que no se invierte cuando hay crisis.

Por este motivo, desde Citi esperan que la cotización del cobre promedie los US$ 10.000 por tonelada para fin de año y llegue a los US$ 12.000 para el 2026, lo que implicaría subas de entre el 5% y el 27%, respectivamente.

"También es posible una subida explosiva de los precios en los próximos dos o tres años, si se produce una fuerte recuperación cíclica en cualquier momento, con precios potencialmente aumentando a US$ 15.000 por tonelada en nuestro escenario alcista”, dijeron los analistas de Citi.

"Nuestro escenario base de US$ 12.000 por tonelada supone sólo un pequeño repunte en el crecimiento cíclico de la demanda en el transcurso de 2025 y 2026”, añadieron.

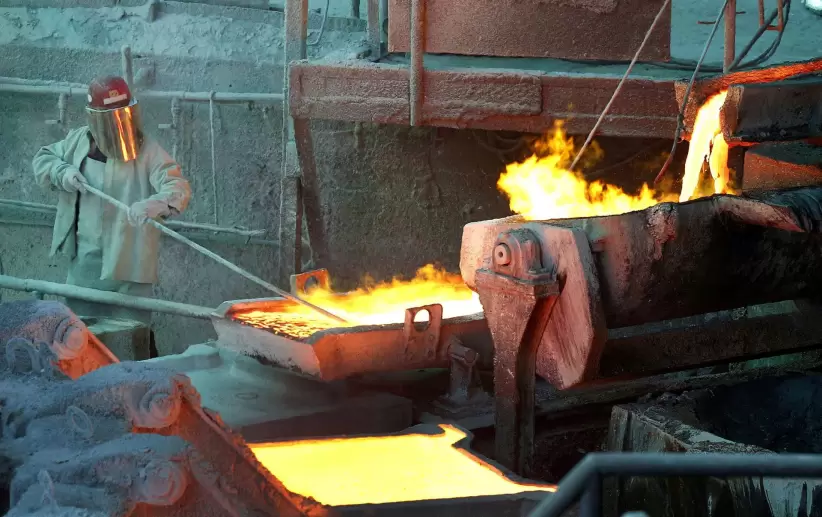

Por su parte, los expertos de Bank of America mencionaron que el cobre está “en el epicentro de la transición energética, lo que significa que la falta de crecimiento de la oferta minera se está sintiendo agudamente”.

“La disponibilidad de concentrados compactos está limitando cada vez más la producción en las fundiciones y refinerías de China, lo que podría empujar a los consumidores de metal refinado a regresar a los mercados internacionales”, agregaron.

Posteriormente, explicaron que la demanda en Estados Unidos y Europa debería recuperarse a medida que las economías toquen fondo, lo que, junto con la creciente demanda derivada de la transición energética, probablemente provocará un déficit en el mercado del cobre este año.