El Banco Central de la República Argentina (BCRA) emitió en lo que va de agosto más de $2,3 billones, que fueron esterilizados a través de leliqs y pases, para garantizar liquidez en los bancos y el precio de algunos títulos de la deuda local. Más de la mitad de esos pesos se imprimieron en la semana posterior a las PASO. Encender la maquinita fue clave para garantizar al Tesoro el financiamiento de las últimas licitaciones y, de esa manera, financiar un déficit fiscal en aumento ante la caída en la recaudación que generó la sequía.

La expansión monetaria es una herramienta para el Ministerio de Economía en un contexto de incertidumbre y fuerte pérdida de ingresos al fisco en concepto de derechos de exportación del sector agroexportador. La consultora MegaQM destacó que en la primera semana tras las elecciones primarias la autoridad monetaria inyectó más de $1,3 billones en el mercado.

“A esta cifra se llegó por las obligaciones asumidas con anterioridad a través de las cuentas dollar linked y los PUTS que habían tomado los bancos para garantizar la liquidez y precio de determinados títulos del Tesoro Nacional. Ese monto se suma al $1 billón que ya se había emitido en los primeros 11 días del mes, previo a las PASO”, detallaron.

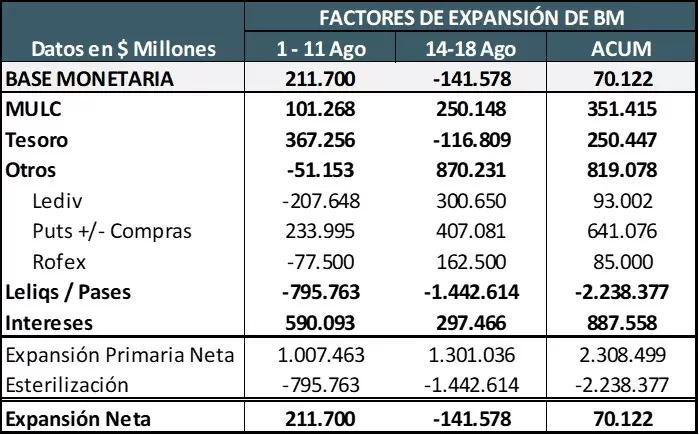

En ese sentido, MegaQM realizó un repaso sobre los principales factores de emisión entre inicios de agosto y la semana pasada:

- Ejecución de PUTs: “Los bancos habían pagado una prima al BCRA por el derecho a ejecutar la venta de determinados títulos públicos cuando lo consideraran necesario. Era una manera de garantizarse la liquidez y tener un seguro contra caídas en el precio de los bonos. El lunes post PASO se ejecutaron una parte de esos derechos y por lo tanto las entidades le vendieron al BCRA tenencias en bonos por algo más de $400.000 millones. Aunque esa cifra puede incluir también operaciones que se hayan hecho en el mercado sin el PUT. La decisión de vender los bonos estuvo fuertemente vinculada a la suba de las tasas de interés. Ese aumento de la tasa genera una caída en el valor de los bonos en cartera y los bancos mitigaron su efecto con esa venta”.

- Cuentas Dollar Linked: “Previo a las PASO, el BCRA tenía un stock de LEDIV (Letras Dollar Linked) por USD 3.160 millones. Esas letras son la contrapartida por los depósitos en dólares que las entidades han tomado a los exportadores que ingresaron en el Programa de Incremento Exportador para el agro (PIE). El salto del tipo de cambio del 21,8% y la decisión de mantenerlo en ese nivel mientras dure el proceso electoral llevó a una parte de los inversores a rescatar esa posición. Al 23/08 ya se fueron de esas cuentas cerca de USD 860 millones. Así como cuando se constituyeron esos depósitos se absorbieron pesos, este rescate implicó una emisión de $300.000 millones”.

- Posición de Futuros: “El BCRA habría vendido cerca de USD 2.500 millones de contratos de futuros, mayoritariamente en el tramo más corto. El precio de venta de agosto rondó un promedio de $317 por dólar. Mientras el tipo de cambio se mantuvo por debajo de esa cifra, implicaba una absorción de pesos, pero cuando el valor del dólar oficial pasó a $350, el BCRA se vio en la necesidad de emitir $162.500 millones para compensar el salto del precio”.

- Compras en el MULC: “La primera semana post PASO, el BCRA compró USD 659 millones en el mercado cambiario. Para eso necesitó emitir $250.000 millones de pesos”.

- ESTERILIZACIÓN: “El nivel de absorción fue muy alto, en especial porque los bancos no tienen demanda de crédito para colocar ese flujo de pesos y lo terminan canalizando hacia Leliqs y Pases. En total en la semana se esterilizaron más de $1,4 billones”.

La fuerte expansión de pesos en el mercado fue la clave para que el Tesoro pudiera conseguir renovar la deuda doméstica y un financiamiento neto por $860.000 millones. “La mayor parte de la liquidez que se aplicó a la licitación del último viernes surgió justamente de la inyección monetaria que detallamos en los puntos anteriores”, explicó la consultora.

Esta dinámica se da en un contexto en el que el déficit fiscal primario es mayor al que marcaba el acuerdo con el FMI para esta altura del año. El rojo acumulado fue de $2,25 billones hasta julio cuando el acuerdo marcaba un tope de $2 billones para finales de septiembre. El ajuste que lleva adelante el Gobierno no compensó la caída en la recaudación que generó la sequía y el BCRA utiliza la maquinita para garantizar al menos que el Tesoro consiga liquidez en el mercado de deuda local.