Con la caída de las entregas, ¿qué sigue para las acciones de Tesla?

Contributor Group Trefis Team Colaboradores

Contributor Group Trefis Team Colaboradores

Las entregas trimestrales de Tesla se desplomaron un 8,5% respecto a hace un año, hasta 386.810 vehículos en el primer trimestre de 2024, y se situaron muy por debajo de las estimaciones de Wall Street. La cifra también descendió un 20,2% respecto al trimestre anterior.

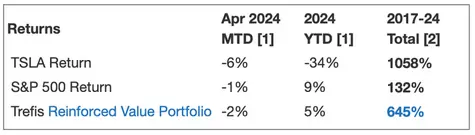

Es la primera vez en unos cuatro años que Tesla experimenta un desplome de las ventas. La última vez fue cuando la primera serie de cierres de Covid-19 en 2020 afectó a la producción. Las acciones de Tesla perdieron alrededor de un 7% de su valor en la última semana y siguen bajando un 33% en lo que va de año.

Vemos varios factores que frenan la demanda de vehículos Tesla. Las elevadas tasas de interés están haciendo más caro para los clientes financiar la compra de vehículos. Los efectos de los agresivos recortes de precios que Tesla hizo durante el último año están remitiendo. La competencia también está aumentando, sobre todo en mercados como China, donde hay una gran cantidad de VE atractivos producidos por fabricantes locales. La gama de Tesla también está envejeciendo, ya que sus modelos 3, Y, X y S siguen siendo prácticamente los mismos visualmente desde su lanzamiento. Esto contrasta con los fabricantes de autos convencionales, que suelen renovar los modelos cada seis o siete años.

El inventario de Tesla también parece estar subiendo. La producción del trimestre se situó en 433.371 vehículos durante el periodo, aproximadamente un 12% por encima de las entregas, y Tesla está tomando medidas para diluirlo. Aunque la empresa empezó a cobrar 1.000 dólares por los pedidos personalizados de su Modelo Y a principios de marzo, está ofreciendo grandes recortes de precios en los vehículos que tiene en su inventario.

Las versiones de largo alcance y rendimiento del Modelo Y, por ejemplo, están viendo descuentos de 5.000 dólares o más. Esto podría presionar aún más los márgenes de Tesla. Por ejemplo, para el cuarto trimestre de 2023, el precio medio de un vehículo Tesla descendió hasta los 44.500 dólares a partir del cuarto trimestre, un 16% interanual menos, mientras que los márgenes brutos descendieron 610 puntos básicos interanuales hasta el 17,6%, mientras que los márgenes operativos se redujeron casi a la mitad hasta el 8,2%. Podríamos ver que las cifras tienden a la baja en el primer trimestre cuando la empresa presente sus resultados a finales de este mes.

Las acciones de TSLA se enfrentaron a un notable desplome del 30% desde niveles de US$ 235 a principios de enero de 2021 hasta alrededor de US$ 165 en la actualidad, frente a un aumento de alrededor del 40% para el S&P 500 en este periodo de aproximadamente 3 años.

Sin embargo, el descenso de las acciones de TSLA estuvo lejos de ser consistente. La rentabilidad de las acciones fue del 50% en 2021, del -65% en 2022 y del 102% en 2023. En comparación, los rendimientos del S&P 500 fueron del 27% en 2021, del -19% en 2022 y del 24% en 2023, lo que indica que TSLA batió por debajo al S&P en 2022. De hecho, batir sistemáticamente al S&P 500 -en los buenos y en los malos tiempos- fue difícil en los últimos años para acciones individuales; para otros pesos pesados del sector de bienes de consumo discrecional, como AMZN, TM y HD, e incluso para las estrellas de megacapitalización GOOG, MSFT y AAPL.

Por el contrario, la Cartera de Alta Calidad de Trefis, con una colección de 30 acciones, superó al S&P 500 cada año durante el mismo periodo. ¿A qué se debe? Como grupo, las acciones de la Cartera de Alta Calidad proporcionaron mejores rendimientos con menos riesgo frente al índice de referencia; menos de una montaña rusa, como es evidente en las métricas de rendimiento de la Cartera de Alta Calidad.

Dado el incierto entorno macroeconómico actual, con unos precios del petróleo altos y unas tasas de interés elevadas, ¿podría TSLA enfrentarse a una situación similar a la de 2022 y obtener un rendimiento inferior al del S&P en los próximos 12 meses, o experimentará una recuperación?

Seguimos creyendo que Tesla seguirá siendo uno de los principales beneficiarios de la transición a largo plazo hacia un transporte y una generación de energía más limpios, dada su bien engrasada cadena de suministro, su superior tecnología en baterías y trenes motrices, y su liderazgo con el software y la tecnología de autoconducción.

Tesla también afirma que es probable que lance su oferta de taxi robot a principios de agosto. Dicho esto, es probable que la empresa vea presionadas sus entregas y sus beneficios este año, situándose muy por debajo del objetivo plurianual de la empresa de un crecimiento anual de los ingresos del 50%. Aunque mantenemos nuestra estimación de precio de 210 dólares para Tesla, que es aproximadamente un 25% superior al precio actual de mercado, revisaremos nuestra estimación de precio tras los resultados del primer trimestre de la empresa.

*Con información de Forbes US