La semana pasada, Yahoo Finance señaló que las empresas podrían "sentir que la economía se debilita" a pesar de los datos económicos que sugerían lo contrario.

Esta semana, los inversores indicaron casi lo mismo.

Michael Hartnett, de Bank of America Global Research, publica un informe semanal seguido de cerca sobre los flujos de fondos de los clientes de la empresa, que ofrece una indicación en tiempo real sobre dónde los inversores están poniendo su dinero a trabajar.

El último informe de la firma, publicado este viernes, mostró que los inversionistas fueron compradores en casi todos los ámbitos la semana pasada, con US$ 11,700 millones en bonos, US$ 7,100 millones en acciones y US$ 4,300 millones en efectivo. El dinero también salió de las materias primas la semana pasada.

Con las acciones al ritmo de su cuarta semana consecutiva de ganancias , lo que igualaría la racha ganadora más larga desde noviembre, no sorprende ver que el dinero regrese al mercado.

Desde los mínimos de mediados de junio, el Nasdaq ha subido más de un 20 % y el S&P 500 ha reducido sus pérdidas acumuladas hasta el 11 % después de que el índice de referencia perdiera un 20 % en el primer semestre del año, la mayor cantidad desde 1970 .

Para las acciones tecnológicas de EE. UU., los clientes de BofA ahora han sido compradores netos durante 8 semanas consecutivas, y la semana pasada se movieron unos US$ 2.5 mil millones a fondos centrados en el crecimiento de EE. UU., la mayor entrada desde diciembre de 2021, cuando comprar la caída en todos los pullbacks todavía estaba de moda.

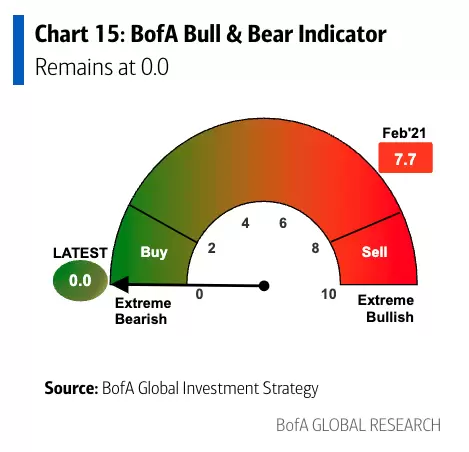

Incluso con las entradas que sugieren un giro en el sentimiento de los inversores, el "Indicador Bull & Bear" del Bank of America, publicado en el mismo informe, permanece fijo en 0,0, lo que sugiere que los inversores literalmente no podrían ser más pesimistas con respecto a las acciones.

Lo que, según BofA, significa que es un buen momento para comprar. Y los inversores han seguido su ejemplo.

Este indicador mide seis componentes principales y se destacan tres lecturas: posicionamiento de fondos de cobertura, posicionamiento solo largo y amplitud del mercado.

Tomando esto en orden, el posicionamiento de los fondos de cobertura, o cuánto están asignando estos inversores a las acciones en comparación con su asignación normal, sugiere que el "dinero inteligente" no está comprando este repunte. Este indicador, en el trabajo de BofA, muestra que las asignaciones de capital de los fondos de cobertura se encuentran actualmente en el percentil 14 en relación con la historia.

El posicionamiento solo largo es la misma historia, solo que más bajista. Estos inversores, que administran fondos que solo pueden jugar un lado del mercado, que en este caso son las acciones que suben, tienen asignaciones que actualmente se encuentran en el segundo percentil en relación con la historia. En otras palabras, los fondos solo largos casi nunca han tenido menos dinero invertido.

Y la amplitud del mercado de valores, que mide cuántas acciones están subiendo o bajando, sigue siendo escasa, situándose solo en el quinto percentil en relación con la historia.

En una nota a los clientes publicada el viernes, Tom Lee de Fundstrat, escribió que las reuniones recientes con inversionistas institucionales han sacado a la luz un "profundo escepticismo" sobre este repunte reciente, que sigue lo que muestra la última encuesta de Bank of America.

Y muestra que las empresas hablan de una manera y actúan de otra, al igual que los datos de flujos de BofA que muestran que los inversores odian este repunte y, sin embargo, comienzan a comprar.

Y cuando comparamos lo que ha sido el tercer trimestre hasta ahora para los inversores con el año anterior, recordamos que invertir rara vez es cómodo y que la historia que nos contamos a nosotros mismos a menudo no se alinea con la realidad.

Entre el repunte de las acciones de los memes, la reapertura económica, la cripto burbuja y el "verano de chicas calientes", no hay duda de que los inversores se estaban divirtiendo más hace un año. Este año, una guerra en Europa, los máximos de inflación en 40 años y Crypto Winter han eliminado el pop cultural de la inversión.

Sin embargo, si observamos los rendimientos reales del S&P 500 en el tercer trimestre de 2021, descubriremos que fue el peor trimestre del año para el índice: el S&P 500 ganó solo un 0,2% durante el trimestre que cubre julio, agosto y septiembre. En lo que va del tercer trimestre de este año, el S&P 500 ha subido casi un 12%.

Tal como todos predijeron.

- Myles Udland para Yahoo Finanzas