La primera vez que vi un spaghetti western fue el año pasado y todavía me estoy arrepintiendo por no haberlo visto antes: Por un puñado de dólares es una obra maestra. Me acuerdo del título de la película porque un puñado de dólares es lo que muchos inversores obtuvieron el año pasado de los llamados "Siete Magníficos": Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA y Tesla.

Por supuesto, estos prodigios de la tecnología se dispararon en 2023, con una subida media del 75%, y proporcionaron la mayor parte de las ganancias del mercado.

La razón es bastante clara: la inteligencia artificial, que irrumpió en la conciencia pública con la publicación de ChatGPT en noviembre de 2022.

Para ser justos, hay cierta expectación en torno a esta tecnología, pero te va a sorprender escucharme decir que no hay mucha. Lo digo porque las ganancias de las acciones tecnológicas siguen siendo menores si se tienen en cuenta algunas de las estimaciones del valor potencial de la IA para la economía.

La empresa de investigación McKinsey, por ejemplo, publicó recientemente un informe en el que sostiene que la IA generativa va a aportar entre 2,6 y 4,1 billones de dólares al PIB de Estados Unidos en el futuro, aunque la cronología de esas cifras es un poco imprecisa (y la horquilla también es bastante amplia).

Pero hay otra razón para creer que la subida de las acciones de IA en 2023 no es exagerada y que todavía tenemos una buena ventana de compra: El S&P 500 sigue por debajo de su máximo histórico a pesar del dispararse en el sector tecnológico (aunque el índice de referencia superó máximos históricos la semana pasada).

Y el índice de referencia está apenas por encima del último máximo, que fue a finales de diciembre/principios de enero de 2022.

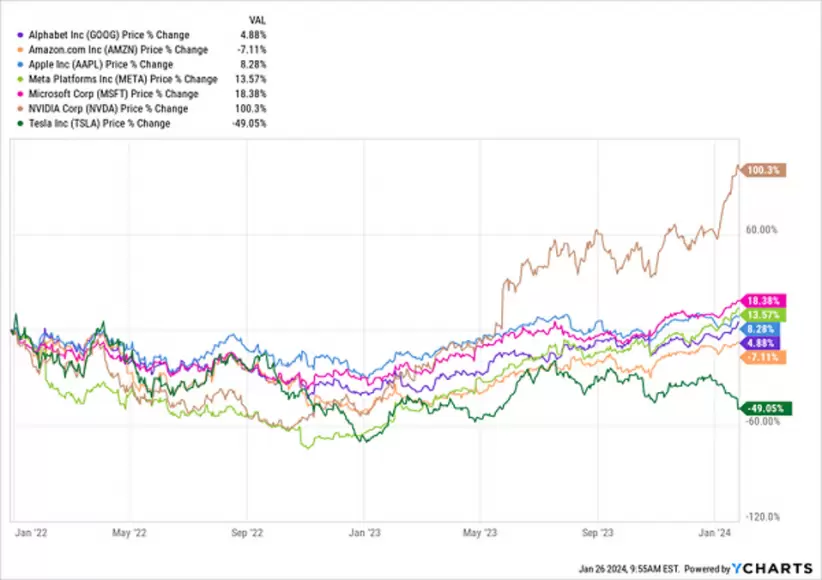

Mientras tanto, la ganancia del 75% del sector tecnológico el año pasado es asombrosa, sin duda. Pero si nos alejamos hasta finales de 2021, los Siete Magníficos son un poco menos impresionantes:

De media, estas acciones suben un 8,8% anualizado, no mucho más que la tecnología en su conjunto. Si quitamos a NVIDIA, en realidad bajó, de media, debido a la gran caída de Tesla.

Y si tenemos en cuenta la rentabilidad del 11,6% de las otras 493 empresas del S&P 500 en 2023 (que, por cierto, no se recuperaron del desplome que siguió a sus máximos históricos), podemos ver que este mercado -incluidas las tecnológicas- no está sobrecomprado.

La reacción instintiva de mucha gente al escuchar estas noticias podría ser subir al popular SPDR S&P 500 ETF Trust (SPY). Pero nosotros, los inversores en fondos cerrados (CEF), lo sabemos mucho mejor.

Después de todo, ¿por qué íbamos a mantener un fondo como SPY y su dividendo del 1,4% cuando podríamos optar por un CEF que paga mucho más, de hecho, más de ocho veces más?

La respuesta corta es que no lo haríamos y no lo hacemos. Especialmente cuando existe la opción de un CEF como el Gabelli Equity Trust (GAB). GAB está dirigido por el conocido inversor en acciones Mario Gabelli y posee acciones fundamentales del S&P 500 como Mastercard (MA), Deere (DE) y Berkshire Hathaway (BRK.A).

Esto significa que si usted tiene un fondo indexado como SPY -y no se avergüence de ello si lo tiene- puede esencialmente "cambiarlo" por GAB y tener muchas de las mismas acciones, salvo que obtendrá la mayor parte de su rentabilidad en dividendos en efectivo, gracias a esa rentabilidad del 11,7%.

Los titulares de SPY, mientras tanto, obtienen poco consuelo de esa retribución del 1,4% y necesitan depender principalmente de las ganancias de los precios para sus beneficios.

Por eso preferimos los CEF, que pueden pagarnos con dividendos, ganancias en el valor liquidativo y descuentos de cierre sobre el valor liquidativo (NAV), que ayudan a impulsar sus precios al alza. Los compradores de ETF, por su parte, están prácticamente atrapados con sólo las ganancias de precios para impulsar sus beneficios.

En este sentido, GAB cotiza ahora con un 2% de ajuste, lo que no parece mucho, hasta que se considera que este fondo cotizó con una prima del 7,9%, de media, en los últimos cinco años.

*Con información de Forbes US