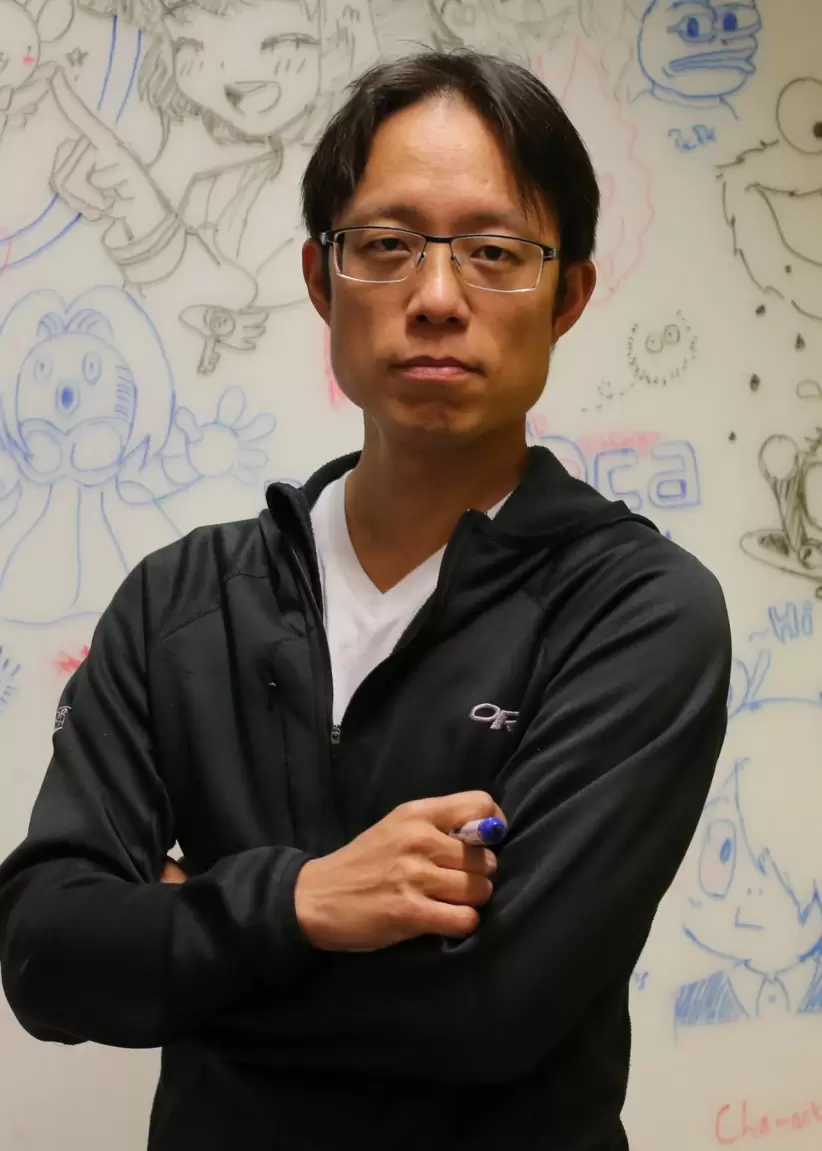

Yat Siu es director gerente y presidente ejecutivo de Animoca Brands, una empresa que cotiza en bolsa con sede en Australia; y, además, quizás se haya convertido en el inversor más prolífico del mundo en la industria de tokens no fungibles (NFT) y metaversos.

La compañía invirtió desde el principio en firmas de primer nivel como Sky Mavis, OpenSea, Decentraland y Sandbox, cada una de las cuales experimentó un crecimiento espectacular a lo largo de 2021, a medida que la industria ganaba prominencia. Como tal, la compañía acaba de completar una ronda de financiación de más de US$ 350 millones con una valoración de US$ 5 mil millones.

Forbes: ¿Podés contarme la historia de Animoca?

Siu: Realmente comenzamos como un negocio de juegos móviles, y éramos una de las compañías de juegos móviles más grandes de Asia antes de que Apple nos quitara la plataforma en 2012, después de que no le gustó la forma en que promocionábamos las aplicaciones de la compañía. En ese momento, teníamos más de 40 millones de instalaciones y US$ 20 millones en ingresos anuales.

Forbes: ¿Qué te llevó a centrarte en las criptomonedas?

Siu: Entramos en blockchain y NFT a fines de 2017 a través de CryptoKitties (un juego en el que recolectas, crías y vendes gatos virtuales). Estábamos a punto de finalizar la adquisición de un estudio en Canadá llamado Fuel Powered que compartía una oficina con otra empresa llamada Axiom Zen. Estaban co-desarrollando esta pequeña cosa llamada CryptoKitties. Se lanzó en noviembre de 2017 y no se esperaba que cambiara tanto el juego como terminó siendo, pero simplemente despegó en ese momento. Se le pidió al cofundador de Fuel Powered que se uniera a Dapper Labs como cofundador. Y en esa construcción, nos convertimos en accionistas de Dapper Labs y editores de CryptoKitties en enero de 2018. Cuando vimos el potencial de lo que podrían ser las NFT, que para nosotros representaban derechos de propiedad digital, básicamente lo hicimos todo y nunca miramos atrás.

Forbes: ¿Cómo construiste tu cartera inicial?

Siu: Invertimos en Sky Mavis, el desarrollador de Axie Infinity, OpenSea (el mercado de NFT más grande del mundo), Wax y Decentraland. También adquirimos el Sandbox. Todo esto ocurrió durante 2018-2019. Esos fueron días muy, muy tempranos, y éramos un poco llaneros solitarios en el campo. Si recordás, en 2018, especialmente a fines de 2018, todos huían de la escena de los tokens fungibles y aquí estamos hablando de un token no fungible. Podés imaginar lo difícil que fue para nosotros (o cualquiera) en la escena. Éramos uno de los únicos en ese momento realmente persiguiéndolo.

Creo que un factor importante para nosotros es que llegamos un poco tarde al juego cripto tradicional. Sabíamos sobre Bitcoin y sabíamos sobre la descentralización como tecnología. Pero lo que realmente capturó nuestra imaginación no fueron las fichas fungibles porque estaban más enfocadas en el dinero. Lo que nos entusiasmó fue lo que representaban los NFT. Esa es básicamente la razón por la que decidimos apostar todo y creo que llegamos en un momento en que el mercado realmente estaba siendo aplastado, quiero decir, en el sentido criptográfico más amplio, lo que, en retrospectiva, nos dio muchas oportunidades.

Forbes: ¿Cómo afectó esto a su financiación? ¿Cómo se hizo cargo de todas estas adquisiciones?

Siu: Antes de todo esto, éramos una empresa que cotizaba en bolsa en Australia, en la Bolsa de Valores. Terminamos perdiendo nuestro estado en la lista en ASX porque profundizamos en NFT y cripto. Fue un tipo diferente de desplataforma. En 2018, cuando vimos el potencial de las NFT, éramos una empresa cotizada muy pequeña en Australia. Como presidente, dirigí el negocio en esa dirección y recapitalizamos la empresa con US$ 500.000.

Nuestra capitalización de mercado era de solo US$ 3 millones. Cuando nos excluyeron de la lista, que fue en 2020 (aunque nos suspendieron en 2019), nuestra empresa valía alrededor de US$ 100 millones. Luchamos contra la suspensión durante siete u ocho meses, por lo que no estábamos operando durante ese tiempo y, en última instancia, nos expulsaron del intercambio principalmente por negociar con criptomonedas, que la Bolsa de Valores de Australia era famosa por su hostilidad en ese momento.

Aún así, recaudamos dinero a medida que avanzábamos. Cuando llegamos por primera vez al estatus de unicornio, solo habíamos recaudado alrededor de US$ 20 millones. Entonces, una de las formas en que hicimos nuestros tratos, que es parte de lo que nos metió en algunos problemas, fue un montón de intercambios de acciones. Esto significa que para acuerdos con Sky Mavis y OpenSea, nos convertimos en accionistas de cada uno. Pero nuestro último aumento de capital oficial fue en octubre, donde recaudamos, creo, US$ 65 millones con una valoración de US$ 2200 millones. Nota del editor: el 18 de enero, Animoca completó un aumento de US$ 350 millones con una valoración de US$ 5 mil millones.

Forbes: ¿Cuál es su punto óptimo cuando se trata del tamaño de la inversión?

Siu: En términos de recursos de capital, ciertamente tenemos la capacidad de competir con los grandes jugadores si es necesario, pero no es así como jugamos. Si nos fijamos en la empresa de capital de riesgo Andreessen Horowitz, por la que tenemos un gran respeto, tienden a aparecer mucho más tarde, en términos relativos. Por ejemplo, la empresa lideró la última ronda de Axie Infinity y entró en OpenSea el año pasado. Estuvimos en estos negocios años antes en las valoraciones de semillas. Terminamos invirtiendo menos de US$ 800.000 en Sky Mavis en 2019. Entonces, alguien como Andreessen está pagando de más para ingresar. No creo que estén siendo irresponsables, pero tienen que pagar más para ingresar más tarde. Somos inversionistas tipo semilla y serie A porque somos capital operativo, no somos capital financiero.

Forbes: Hablemos un poco sobre cómo ha evolucionado su enfoque de inversión en los últimos años. Veo que se están expandiendo a infraestructura como custodia y billeteras, y actuando como validadores de red.

Siu: Invertimos en plataformas como Kikitrade, que es básicamente una vía de acceso muy fácil para las criptomonedas para que puedan pasar a poseer NFT, por ejemplo, e invertimos en cosas como validadores y tenemos tokens en el ecosistema. Eso es lo que llamamos una estrategia de cobertura de combustible. Somos grandes accionistas de FLOW debido a nuestra inversión en Dapper Labs; somos grandes tenedores en AXS y más de 100 tokens más en el espacio.

Para nosotros, no es solo una forma de invertir, es una forma de protegernos y ayudar a hacer crecer el ecosistema. Por ejemplo, somos grandes productores deéter (ETH) a través de la agricultura de rendimiento. La razón por la que hacemos esto es para que cuando generemos ether, podamos acuñar NFT a un costo efectivo cero. Si creemos que el futuro está en el metaverso, debemos poseer cada vez más la moneda que esencialmente crece en ese espacio. No tiene sentido cobrar en el mundo físico, cuando volver es costoso.