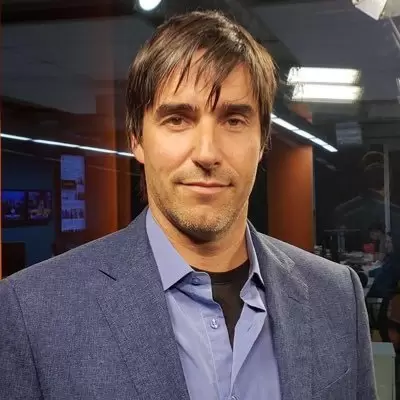

Hace poco más de un año, precisamente en febrero de 2022, la empresa argentina Technisys, dedicada a construir infraestructura de banca digital para bancos, fue comprada por SoFi Technologies. En total se pagaron US$ 1.100 millones y la compañía pasó a ser un nuevo unicornio para el país.

Ahora, la empresa fundada por Miguel Santos realiza un nuevo anuncio al fusionarse con Galileo Financial Technologies con el objetivo de crear una plataforma híbrida de servicios financieros que sea única en su clase. “SoFi también es dueña de Galileo y, con el proyecto de crear el AWS para fintech o servicios financieros, esta sería una oferta de servicios y productos que además de satisfacer las propias necesidades de SoFi como empresa de servicios financieros digitales o banco digital, ahora que tiene licencia, también da la posibilidad de ofrecerlos a otras fintech o bancos del mundo en una capa de servicio o producto según prefiera el cliente”, explica Santos a Forbes Argentina.

- ¿Qué beneficios tiene esta fusión?

- Miguel Santos: Es una estrategia de verticalización un poco parecida a la que hace Amazon con la tienda y AWS. Ellos habían adquirido primero Galileo y después Technisys, pero como son dos compañías que ofrecen servicios a los mismos clientes, es decir a bancos, fintech y otras compañías que quieren agregar una oferta de servicio financiero para sus clientes, propuestas de finanzas embebidas u ofrecer de manera transparente un servicio financiero como puede ser crédito, pagos u otros servicios con el objetivo de hacer crecer sus márgenes o la relación con sus clientes, hacía mucho sentido operar de una manera ordenada, coherente y tener una llegada al mercado eficiente.

- ¿Cuándo comenzó este proceso?

- Miguel Santos: Nuestras compañías empezaron a juntarse el año pasado. Ahora lo que estamos haciendo es la transacción de marca. Ya estamos operando como una compañía unificada en toda América y lo que estamos haciendo es unificar las marcas en Galileo por una cuestión lógica de mayor tamaño y fortaleza de la marca.

- ¿Todo el equipo de Technisys pasa a Galileo?

- Miguel Santos: Hemos hecho un muy buen trabajo con la asistencia de dos grandes equipos que hoy se han conformado: el de transformación y el de capital humano. Han ayudado mucho en esta tarea y realizaron un gran trabajo. Obviamente, tenemos roles diferentes y sin duplicación. Hemos encontrado la manera de optimizar todo el capital que tenemos, tanto financiero como de infraestructura y humano.

- ¿Y en tu caso en particular?

- Miguel Santos: Dejé de ser el CEO de Technisys hace un tiempo. Seguí usando el título hasta esta semana pero el CEO de Galileo es Derek White. En mi caso seguiré colaborando con la estrategia de expansión global de Galileo tanto en Latinoamérica, Estados Unidos, Europa y otros mercados a los que queramos ir.

La actualidad de la industria

Según datos de la consultora internacional Expert Market Research el mercado mundial de tecnología financiera alcanzó un valor de aproximadamente US$ 194.100 millones en 2022 y se espera que crezca en el período de pronóstico de 2023-2028 a una CAGR del 16,8% para llegar a US$ 492.810 millones en 2028.

En ese contexto, la información pública de SoFi Technologies arroja que en el Q4 del 2022 agregaron 480.000 nuevos miembros, lo que elevó el total a 5.2 millones. Además, se alcanzaron las 131 millones de cuentas creadas y un récord de ingresos netos ajustados de U$S 443 millones.

- ¿Cómo se diferencian en un mercado tan competitivo?

- Miguel Santos: Hoy hay un mercado bastante competitivo entre quienes apuntan a dar servicios financieros. Pueden ser bancos, fintech o incluso algunas automotrices o empresas de retail que ponen crédito o medios de pagos embebidos. De alguna manera, todos ellos como actores del sector compiten entre sí por los servicios financieros de personas, pymes, empresas y corporaciones. Nosotros nos ubicamos en un lugar de prestadores de servicios de infraestructura financiera y lo que estamos haciendo ahora, unificando todos los productos y servicios de Galileo más los que traía Technisys, es generar una oferta coherente. Eso incluye todo lo que es automatización de pagos, emisión moderna de tarjetas débito, core bancario, plataforma digital bancaria y nuestros últimos dos lanzamientos conjuntos. Uno es una plataforma de buy now pay later como servicio para que cualquier compañía o banco que no lo tenga pueda enchufarse a nosotros de una manera muy rápida y así utilizarlo. Y el segundo es un lanzamiento que hicimos hace un par de semanas. Es una inteligencia artificial para atención a clientes financieros y bancarios que se llama Konecta. Lo lanzamos en Estados Unidos y es alucinante. Podés resolver problemas o inclusive realizar transacciones y pedir que te haga recomendaciones de cómo administrar mejor tu dinero. Estamos hablando de poder hacerlo a través de mails, de Whatsapp, con la voz o incluso con videos. Creemos que estamos abriendo un nuevo capítulo en atención al cliente y tenemos algunos clientes que ya adoptan esto en América Latina. Un ejemplo es Scotiabank pero hay otros en el pipeline.

- ¿Cómo están los bancos tradicionales con respecto a su infraestructura?

- Miguel Santos: Una de las cargas más complejas para los bancos tradicionales, inclusive los bancos de mayor tamaño, es su propio legado de infraestructura tecnológica antigua. Tienen que cambiar la rueda de la bicicleta mientras van pedaleando porque justamente tienen que dar servicio a todos sus clientes, literalmente millones, y realizar estos cambios. Hoy escuchaba en una conferencia a Carlos Torres, el CEO del BBVA, que justamente hablaba de este legado que muchas veces los complica y les impide ir más rápido. Creo que en Galileo hoy tenemos una oferta que permite a estos bancos no solamente renovar su tecnología de una manera asociativa, es decir sin tener que hacer grandes inversiones al hacerlo con un partner como nosotros, sino además les permite hacerlo por partes o por capacidades. O sea, pueden ir migrando los productos de crédito, las cuentas, la atención al cliente, la banca digital y así. En definitiva, poder hacerlo de una manera más eficiente y con una escala más positiva, sin tener que hacer toda la inversión junta. Creo que ahí podemos aportar una buena solución para ese problema y de hecho lo estamos haciendo con algunos clientes que están en ese escenario.

- ¿Cómo es el trabajo de ustedes en un momento en que la velocidad en la innovación es extremadamente rápida?

- Miguel Santos: Hoy las compañías de servicios financieros, sean bancos, fintech o bigtech, no compiten más por casas o por condiciones específicas de los créditos, sino que compiten por experiencia, tratando que la experiencia que dan a sus clientes sea cada vez mejor, y por otro lado también compiten en la innovación y time to market. Hay ciertas ventajas de lanzar los productos antes que los demás y en ese sentido creo que ofrecemos un muy buen mix. Primero porque las plataformas son lo que se llama future proven ya que están preparadas para crear productos. O sea, están preparadas para dejar a nuestros clientes, es decir a bancos y fintech, crear productos por sí solos, innovando incluso de una manera distinta a lo que podría hacer nuestra compañía tratando de prever lo que van a usar dentro de dos años. Entonces, las tecnologías que damos son de alguna manera habilitadores o motores, podríamos decirlo así, de nuevas funciones y productos que nuestros clientes pueden lanzar al mercado. Ese es un gran diferenciador en tecnologías de esta nueva generación versus las tecnologías legacy que hablábamos antes, que son más rígidas y pensadas para resolver un problema, ya sea un tipo de préstamo, un tipo de cuenta o lo que fuera. Ahora, si mañana queremos sacar una cuenta que sea una especie de todo en uno, con crédito, generación de intereses y que sirva para pagar, es un producto que lo podemos modelar con nuestro producto y que lo pueden modelar nuestros clientes sin siquiera contarnos a nosotros.

- Hoy las empresas del sector se piensan como regionales. ¿Cómo se maneja en eso en cuestiones regulatorias de cada país?

- Miguel Santos: De toda la gama de servicios y productos, hay algunos que tienen más engranaje regulatorio o más relación con las regulaciones locales de cada país. Esos son los productos más complejos de escalar globalmente porque cada mercado nuevo al que vas te tenés que adaptar a los requerimientos regulatorios que puedan tener o por lo menos soportarlos. Eso, por supuesto, implica trabajo, esfuerzo e inversión. De alguna manera lo mismo que te dije antes aplicado a nuevos productos, que tiene esta gama de productos de nueva generación, se aplica también en este caso. Esto se debe a que todas esas facilidades para crear nuevo producto también son facilidades a la hora de adaptarse a regulaciones particulares. No son rígidos a los productos, entonces podemos adaptarnos a esas regulaciones. Por otro lado, hay otro tipo de productos más genéricos, como por ejemplo productos de IA o los productos de tarjeta de crédito y débito, que son estándares más allá de las regulaciones y que requieren menos engranajes regulatorios o adaptaciones regulatorias para operar en ciertos mercados. En el caso de nosotros estamos poniendo el 100% de foco a toda América, desde Canadá hasta Ushuaia, y ahora también Europa, dónde estamos cerca de firmar el primer cliente, y Asia, donde tenemos un cliente.

- ¿Trabajan sobre sistemas de finanzas alternativos como las criptomonedas?

- Miguel Santos: Blockchain es una tecnología muy interesante y muy disruptiva en lo que es la infraestructura financiera del presente y del futuro. Nosotros tenemos capacidades que la incluyen. De hecho hemos lanzado el primer banco full operational en bitcoin que hubo en Latinoamérica que fue en El Salvador cuando cambiaron las regulación. Eso se logró con infraestructura nuestra así que obviamente estamos preparados para operar crypto cuando sea necesario o cuando los clientes lo requieran. Eso depende un poco también de cada cliente.

- ¿Y de las regulaciones?

- Miguel Santos: Tenemos que estar al tanto para entender qué cosas se pueden hacer y qué cosas no. Nosotros incluso como parte de SoFi también tenemos algunas restricciones. Desde ya tenemos que estar al tanto, desde el rol de infraestructura, con el objetivo de llevar al mercado productos que sean usables y que las compañías que deciden confiar en nosotros lo hagan tranquilas.